一天3起!上市公司继续扫货新三板 亏损公司卖出高价 还有公司两度牵手!

6月5日,出现了3起上市公司拟收购新三板公司案例。

这3起收购案可以这么概括:亏损企业要被高溢价收购了,做珠宝食品的要跨界搞核电了,去年谈崩了的今年又走到一起了…… 东湖高新(600133)高溢价收购亏损企业。

上市公司:东湖高新

交易标的:泰欣环境100%股权

交易金额:6亿元

6月5日晚间,东湖高新公告,拟以发行股份及支付现金的方式,购买徐文辉、多福商贸、邵永丽、久泰投资、吉晓翔、陈宇持有的新三板公司泰欣环境100%的股权,并募集配套资金。

泰欣环境主营业务为烟气净化系统设计、系统设备集成及相关环保设备销售、安装与调试等,主要为垃圾焚烧厂、火电厂、造纸厂等提供烟气脱硝、脱硫等服务。

双方初步确定泰欣环境100%股权交易对价为6亿元,东湖高新拟以发行股份方式支付4.18亿元,现金支付1.82亿元。

泰欣环境目前还处于亏损状态,2016年、2017年净利润分别为-1177万元、-192万元。然而东湖高新给泰欣环境的收购价,较其评估值大幅增值。

公告显示,泰欣环境截至2017年12月31日归属于母公司股东权益账面值4084万元,收购预估值较评估值增值5.6亿元,增值率为1370%。

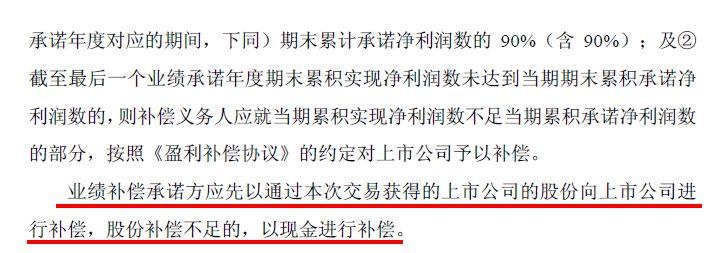

不过,高溢价一般对应着高额业绩承诺。此次收购中,泰欣环境股东徐文辉、多福商贸、邵永丽、久泰投资作为业绩补偿承诺方,承诺泰欣环境2018年、2019年和2020年实现的经审计的税后净利润,分别不低于3000万元、7000万元和8000万元。

泰欣环境挂牌后,二级市场仅有少量成交,且公司未进行过增发,目前公司仅有6户股东,均在此次被收购之列,也就是说,这起收购案并没有集邮党什么事。

爱康科技二度牵手研创材料

上市公司:爱康科技

交易标的:研创材料控股权

交易金额:暂未公布

6月5日,新三板公司研创材料发布公告称,公司以及公司股东与爱康科技(002610)于6月3日签署了收购意向协议。

爱康科技拟收购研创材料控股权,该意向协议仅为各方对本次收购的初步意向,并非最终的并购协议,目前研创材料仅有2名股东。

爱康科技主要从事光伏太阳能配件研发设计、生产与销售,研创材料主要从事各类镀膜材料的研发、生产和销售,双方的业务存在一定的互补性。

由于双方签订的只是初步意向,因此交易价格尚未公布。单纯从财务状况来看,研创材料的经营情况并不算理想。

2016年、2017年其营业收入均低于1000万元,且处于亏损之中,分别亏损459万元、580万元。另外,2016年、2017年,研创材料财报连续被出具非标意见,主办券商甚至提示公司持续经营能力存在不确定性。

有意思的是,这并非爱康科技第一次筹划收购研创材料。

2017年7月,爱康科技就发布公告称拟收购研创材料,不久后研创材料就公告称,因国内证券市场环境、相关政策发生较大变化,决定终止与爱康科技的收购事项。

爱康科技则表示,标的公司相关方经过比较,对进入资本市场有了新的想法,双方未能就交易价格、交易方式等关键条款达成一致。

但爱康科技当时还留了“后路”,表示不排除未来通过增资或用现金收购标的公司控股权。如今,兜兜转转一年后,两家公司还真又走到了一起。

秋林集团跨界核电装备

上市公司:秋林集团

交易标的:宏润核装97.54%股权

交易金额:5.47亿元

6月5日晚间,秋林集团(600891)发布非公开发行股票募集资金收购资产公告,拟以非公开发行股票方式募资不超过8.1亿元。

募集资金中5.74亿元拟用于收购新三板公司宏润核装97.54%的股权,另外拟投入1.2亿元用于对宏润核装增资并补充其营运资金。

宏润核装是一家专业化锅炉及管道装备经营公司,产品涉及高端制造及核电装备制造。而秋林集团主要从事黄金珠宝加工批发、秋林食品生产加工、批发零售等。

很多投资者对秋林集团可能不太熟悉,秋林集团旗下秋林食品有一款比较有名的饮料,叫“秋林格瓦斯”。

可以说,两家公司的主营业务几乎是“八竿子打不着”,正因日此,上交所对秋林集团收购事项发布了问询函,要求公司说明从事核电业务及智能制造的可行性。

6月5日,秋林集团在回复问询函中表示,公司具备多业务管理能力与新业务整合能力,通过收购宏润核装,将使得公司具备从事高端装备业务的必备资质要求,公司具备从事高端制造尤其是核电装备制造业务的可行性。

从财务数据看,宏润核装近年来业绩也出现了明显下滑,2016年、2017年,其营业收入分别为4.49亿元、3.64亿元;净利润分别为3302万元、1982万元。

然而参与本次交易的宏润核装股东刘春海、刘文达等,依然许下了高额业绩承诺。

其承诺宏润核装2018年、2019年、2020年度净利润分别不低于4500万元、7050万元、12750万元,平均不低于8100万元,三年合计承诺净利润总额不低于2.43亿元。

显然,宏润核装接下来业绩需要高速增长,才有可能完成业绩承诺。

宏润核装最新股东数虽然有67户,但此次收购仅涉及5名股东,均为公司原始股东,没有集邮党身影。

其他并购事项动态

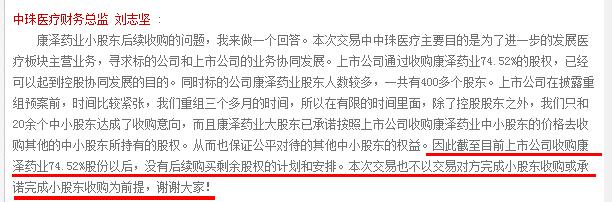

1.中珠医疗并购康泽药业,不打算购买剩余股权

中珠医疗(600568)原本拟收购康泽药业27名股东持有的公司74.53%的股权,预估的作价区间为18.33亿元-20.12亿元。

6月5日晚间,康泽药业发布公告称,公司于6月4日收到控股股东、实控人陈齐黛书面通知,为顺利推进中珠医疗收购事项,其正与中珠医疗进行磋商谈判,双方拟对收购方案进行调整。

在今天举办的投资者说明会中表示,中珠医疗财务总监刘志坚表示,康泽药业大股东已承诺按照上市公司收购价格去收购其他中小股东所持有的股权。截至目前上市公司收购康泽药业74.53%股份以后,没有后续购买剩余股权的计划和安排。

2.金字火腿收购瑞一科技接连被问询

金字火腿(002515)于5月26日公告,拟以自有资金受让新三板公司瑞一科技3673.8万股股份,作价1.84亿元。交易完成后,金字火腿将持有瑞一科技75.91%的股权。

此后,公司于5月31日收到深交所对该收购事项的问询函,要求说明在公司已经控制瑞一科技的情况下,此次受让股份的具体原因、必要性及合理性。

6月5日,金字火腿再次收到浙江证监局问询函,要求说明收购瑞一科技股权增值约299.1%的合理性,以及瑞一科技业绩承诺的合理性及可能性。

3.梦舟股份终止收购梵雅文化复牌大跌

梦舟股份(600255)原本拟以发行股份及支付现金的方式,收购新三板公司梵雅文化94.4%的股权,交易作价4.15亿元。

6月1日,梵雅文化公告称,公司和梦舟股份在公司关于阵地租赁等关键事项上无法达成一致。鉴于此,双方决定终止收购事项。

梦舟股份终止收购后于6月5日复牌,当天公司股价暴跌8.54%,今天又再度下跌1.38%,市值损失超5亿元。而梵雅文化终止被收购后于今天复牌,跌2.71%,成交9.69万元。

推荐阅读

快讯 更多

- 04-28 21:51 | 卫光生物2023年营收10.49亿净利2.19亿 董事长张战薪酬122.26万

- 04-28 21:50 | 伟隆股份2023年营收5.7亿净利1.17亿 董事长范庆伟薪酬147.01万

- 04-28 21:50 | 周大生2023年营收162.9亿净利13.16亿 董事长兼总经理周宗文薪酬147.9万

- 04-28 21:49 | 今飞凯达2023年营收44.09亿净利7380.62万 董事长葛炳灶薪酬42.26万

- 04-28 21:49 | 瀛通通讯2023年营收7.54亿 董事长黄晖薪酬34.96万

- 04-28 21:48 | 力盛体育2023年营收4.05亿 董事长夏青薪酬65万

- 04-28 21:48 | 同为股份2023年营收10.85亿净利1.51亿 董事长郭立志薪酬160万

- 04-28 21:47 | 弘亚数控2023年营收26.83亿净利5.9亿 董事长李茂洪薪酬91.95万

- 04-28 21:47 | 裕同科技2023年营收152.23亿净利14.38亿 董事长兼总裁王华君薪酬186.06万

- 04-28 21:46 | 星网宇达2023年营收7.71亿净利5397.55万 董事长迟家升薪酬80.4万