重资产转型岔路口,中小券商如何才能C位出道?

理想是丰满的,现实是骨感的。

即便举着“转型”大旗喊了十多年,从最近的年报、季报和月度业绩来看,各大券商的业绩,似乎还是没能摆脱跟随市场大起大落的命运。作为对A股变化最敏感的一个板块,甚至有行业人士感叹,这种命运有点略带“原罪”的意思。

但是,为了摆脱“看天吃饭”的命运,这届券商还是蛮拼的。

最近,有媒体报道表示,券商今年在重资产转型的道路上加速前进。中证报据Choice数据统计,2018年至今,共有6家券商在A股市场完成IPO,合计募集资金120.40亿元。上市券商还热衷于通过定增募资。除了定增,配股也是上市券商募资手段之一。此外,上市券商还通过发行可转债进行融资。

今天,我们通过对近两年来券商增资情况的梳理、和对一家美国精品投行的案例分析,来提出中小券商转型之路的思考。

重资产转型+国际化扩张双管齐下

在讨论“重资产”之前,我们先得搞懂一下什么是“重资产”业务,以及,为什么券商要搞重资产业务。

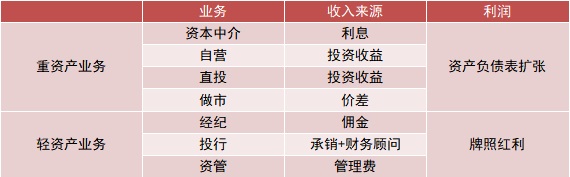

券商作为资本市场的中介角色,其业务有“重资产”和“轻资产”之分。按照宽泛的定义,重资产业务是指公司以较大的资金投入,获得较少的利润回报和比较低的较低的利润率。对于券商来说,轻、重资产的分类有以下几种:

来源:国信证券

熟悉资本市场的投资者应该熟悉,很多企业这几年都在搞轻资产转型,搞减负,那为什么券商却在这个节骨眼上加速融资呢?

这其中有几个重要的原因:第一,不管是经纪业务、还是投行业务,价格战打了一轮又一轮,券商利润空间不断被挤压;第二,监管不断通过调整政策,引导行业转型。2017年,证监会修订证券公司分类评级办法,除了更加注重资本充足指标及全面风险管理,净资本加分标准由10亿元提升至20亿元,在加减分上强化了合规、风险控制和市场竞争力等指标,引导证券公司进一步提升市场竞争力。

因此,近几年,券商再融资的压力更大了,需求也更强了。

整体来看,中国证券业协会最新数据显示,截至2019年3月31日,131家证券公司总资产为7.05万亿元,净资产为1.94万亿元,净资本为1.62万亿元。相较于2018年底,全行业净资本增加了500亿元。

1、IPO

5月17日,证监会向红塔证券核发了IPO批文。成为2019年第一家过会券商。而2018年以来,共有6家券商在A股市场完成IPO,合计募集资金120.40亿元。

来源:choice数据

与此同时,中泰证券、中银国际证券、国联证券、东莞证券4家上市券商还正在排队:

来源:Choice数据

2、增发、配股

2016年以来,华泰证券、申万宏源、东方证券、国元证券、国投证券、长江证券等共计8家上市券商实行增发,西部证券、东北证券、太平洋、兴业证券4家公司以配股形势扩充资本。另外,招商证券也在今年公布了进行150亿元配股融资计划。

来源:choice数据

3、定增

据中国证券报记者不完全统计,2019年3月1日,国信证券150亿元定增申请获证监会受理;2019年1月21日,中信建投公布了130亿元的定增预案;2018年12月26日,广发证券150亿元定增收到证监会核准批复;2018年4月27日,海通证券200亿元定增方案获股东大会通过。

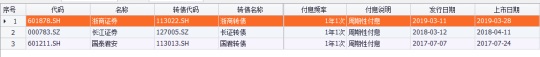

4、可转债融资

2019年以来,在不到3个月的时间里,先有浙商证券成功发行35亿元可转债,华安证券亦表示拟发行28亿元可转债。

而在2018年,长江证券成功发行了可转债,加上前述华泰证券和申万宏源证券的增发,2018年上市券商总融资额超过312亿元。

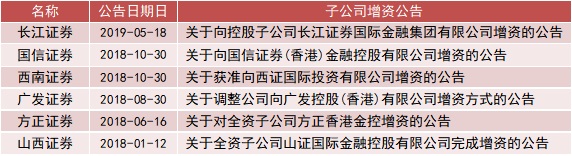

5、国际化增资

和重资产转型并行的一条线,还有券商对于海外业务的布局。

这几年一直积极融资的长江证券,又在今年5月发布了对其控股子公司长江证券国际金融集团有限公司的增资公告。2018年全年,包括国信证券、广发证券、西南证券、方正证券在内的多家上市券商,更新了对香港子公司增资的方案进展,涉及资金约合港币83亿元。

来源:choice数据

投行资产化,留给中小券商的时间不多了

今年,对于券商重资产转型来说,是特殊的一年。科创板激发了市场活力,直投业务和投行业务结合迎来风口。

广发非银团队曾在今年初提出过一个很好的观点:

“当下券商行业的商业模式正由通道业务(经纪、投行等)向买方业务(自营、资管、衍生品、私募股权等)转型,投行资本化业务恰好卡在承上启下的C位。”

“投行资本化”听起来陌生,其实就是特指投行业务+私募股权基金业务/直投业务。熟悉资本市场的投资者应该对这个模式不陌生,至少,在今年数千篇科创板的新闻报道中,券商的“投行+直投”模式已经被提过很多次了。

但是,这个模式对于一些中小型券商来说,还是很吃力。

一是因为,国内投行业务的大部分蛋糕,握在少数大券商手里。

2018年以来,国内券商IPO主承销收入前5名在本年内实现营收22.98亿元,占据市场份额近一半,达45.64%。再从前10名券商市场份额看,前10名券商获得IPO主承销收入33.29亿元,占据市场份额66.11%

二是因为,头部券商的私募股权基金管理规模,远超中小券商。

以中信和中金为例,2017年,中信证券私募股权基金和直投业务合计净利润约23亿元,占当年净利润约20%。中金公司2017年私募股权基金管理规模逼近2500亿元,在同行业中居于领先地位。

两面夹击,说小券商在夹缝中生存也不为过。

实际上,像之前华泰证券、东方财富在经纪业务方面的弯道超车现象一样,小券商的投行业务,仍然有可以机会借道超车。

他山之石可攻玉

目前,小券商面临着对经纪业务依赖过重的情况。根据国信证券研究所数据,2017年,国内中小券商的经纪业务在其业务结构中占23%,投行业务占11%,资管业务占7%。也就是说,轻资产业务占中小券商收入结构的41%,受行业竞争和市场波动影响较大。

但在美国,有很多精品投行,他们的专注或许是小券商断舍离的参考。

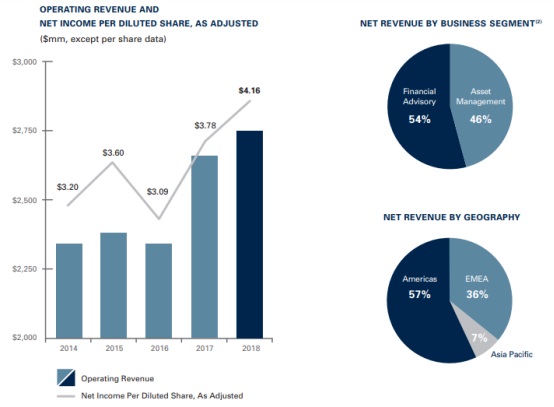

Lazard,是一家成立于1848年的精品投行。在过去160年中聚焦于以并购重组为主的投资银行业务和投资管理业务(2005年上市时,公司将经纪业务和证券承销业务分拆为独立公司Lazard Capital Market,使业务结构进一步简化),最近10年来,拉扎德已累计为1000多起收购兼并交易提供顾问咨询服务,涉及金额超过1万亿美元;1999年以来累计为250起债务重组案提供顾问服务,涉及的债权人资产超过1万亿美元。

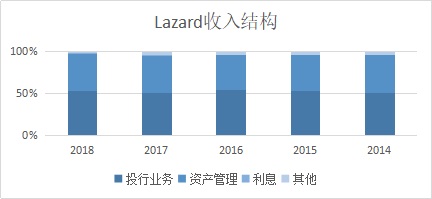

据Lazard 2018年年报,近4年来,Lazard营收不断增长。其顾问服务营收占比为54%,资产管理业务营收占比为46%。

投行业务方面,Lazard专注并购重组,培养长期客户。作为一家历史悠久的国际投行,拉扎德致力于为全球范围内的各类公司、机构、政府和个人客户提供一系列的财务顾问服务,主要涵盖兼并收购、企业重组、筹集资金等业务。与其他大型投资银行涉足各种业务领域不同,拉扎德始终专注于并购重组业务,并不直接参与市场交易,也就不存在咨询业务与交易业务之间可能存在的利益冲突问题,更能为客户提供独立客观的专业服务。

来源:Lazard 2018 Annual Report

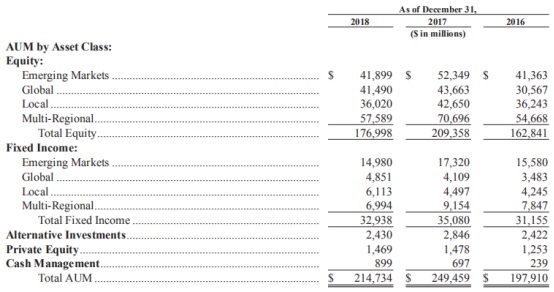

资产管理方面,以主动管理的权益类产品为主打,以专注优势打造特色品牌。在并购重组业务之外,拉扎德利用其公司财务方面的研究优势发展资产管理业务,为客户提供投资管理服务。据Lazard 2018年年报,截止到2018年年底,拉扎德资产管理部门运作的资产规模达到2150亿美元。

来源:Lazard 2018 Annual Report

以上,我们谈了近年券商增资情况、券商业务转型趋势,并以美国精品投行Lazard业务模式为例,为券商投行资产化转型模式提供弯道超车的思路。

券商转型之路,道阻且长。历史的车轮滚滚向前,希望券商们不会被碾入车辙之下。

相关阅读

- 中国联通:坚决贯彻落实新“国九条”,一季度经营业绩稳中向好

- 冠石科技:半导体光掩模版项目顺利封顶,行业未来发展可期

- 品牌创新赢得认可 恒林股份荣获“2023年度TBI最佳出海品牌”

- 朗坤环境2023年实现营收17.53亿,聚力生物科技

- 新潮能源回应监管工作函:子公司股权结构调整符合法规,海外核心资产控制权稳固

- 引领锂电池技术革新,宇谷科技成功研发首个端侧通用智能锂电池大模型

- 新潮能源子公司宁波鼎亮GP变更系内部架构调整 疑为规避境外资产失控的法律风险

- 孚日股份:家纺主业毛利提升带动利润增长 新材料业务和热电业务广受关注

- 天禄科技:面板行业下行期业绩承压,加快打造TAC膜第二增长曲线

- 菲达环保:2023年净利润同比增长49.86% 持续深化环保主业创新与发展

推荐阅读

快讯 更多

- 04-20 11:49 | 沃特股份2023年净利589.61万同比下滑59.63% 董事长吴宪薪酬61.87万

- 04-20 11:49 | 赛隆药业2023年净利953.37万同比扭亏为盈 董事长蔡南桂薪酬51.14万

- 04-20 11:46 | 冀凯股份2023年亏损182.48万同比由盈转亏 董事长冯帆薪酬30.61万

- 04-20 11:46 | 勤上股份2023年亏损5907.3万同比由盈转亏 董事长李俊锋薪酬50.6万

- 04-20 11:46 | 圣阳股份2023年净利1.74亿同比增长27.4% 董事长李伟薪酬97.62万

- 04-20 11:45 | 双塔食品2023年净利9323.83万同比扭亏为盈 董事长杨君敏薪酬108.05万

- 04-20 11:45 | 青岛金王2023年净利1042.26万同比扭亏为盈 董事长陈索斌薪酬60.54万

- 04-20 11:45 | 海鸥住工2023年亏损2.33亿同比由盈转亏 董事长陈巍薪酬51.56万

- 04-20 11:44 | 漳州发展2023年净利7844.71万同比增长2.49% 董事长赖小强薪酬62.62万

- 04-20 11:44 | 黑芝麻2023年净利4307.82万同比扭亏为盈 董事长韦清文薪酬212.67万