首单定向可转债落定,8家正在排队,从案例分析与普通可转债区别

新劲刚不是第一家计划发行定向可转债的企业,但却抢先落地,成为发行第一单。

2019年12月3日,据深交所公告,创业板上市公司广东新劲刚新材料科技股份有限公司(以下简称“新劲刚”)完成发行定向可转债购买资产的登记工作,定向可转债代码为124001。

这是A股市场首只完成发行登记的定向可转债,标志着定向可转债产品正式落地实施。

其实,太阳底下无新事,定向可转债并不是什么新鲜的概念。2002年青岛啤酒、2014年陕西杨凌本香(中小企业私募债特例)均有过类似案例。在监管层面上,2013年,肖钢主席在上市公司协会的年会上也有过提及。但是,由于这几例都比较特例,且规模较小,市场并没有给予太多关注。

就目前的国内企业并购环境而言,产业化并购难推进,各方的利益艰难平衡的今天,灵活的支付手段对于企业来说至关重要。

什么是定向可转债?与普通可转债有什么区别?

目前上市公司进行并购交易的常见支付手段主要为现金收购、换股收购。定向可转债本质上是债券,但同时兼具股票特性,是一种债权加上期权的概念。

通俗一点说就是,以前支付要么股要么现金,现在拿的是可转债的债权,股价好转股,股价不好转现金。并且,由于定向可转债不上市交易,可以在一定程度上避免大股东参与普通可转债进行一二级市场套利的机会。

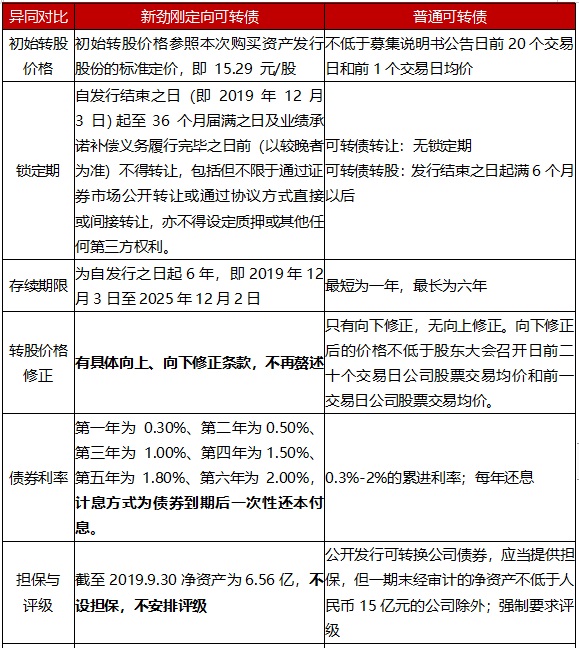

与普通可转债、公司债相比,定向可转债主要存在以下区别:

来源:wind,兴业证券研究所

对于条款设计灵活这一特征,我们在本文第二、第三阶段分析案例时会详细提及。

首单落地定向可转债与现行制度有哪些不同?

下面,我们仔细分析一下,根据现行的可转债制度,新劲刚的这份定性可转债有什么特征和不同?

首先看基本情况,根据公司公告,新劲刚向16名自然人股东及圆厚投资以发行股份、可转债及支付现金的方式,购买其持有的广东宽普科技股份有限公司100%股权。同时,拟向不超过5名投资者非公开发行可转债及普通股募集配套资金,募集配套资金总额不超过30000万元。

从支付比例看,新劲刚发行股份、可转债及支付现金购买资产交易金额为65000万元,其中拟以股份支付的比例为50%,以可转债支付的比例为10%,以现金支付的比例为40%。

新劲刚此次定向可转债发行总量为65万张,定向可转债的票面金额为100元,按照面值发行,定向可转债的存续期限为自发行之日起6年,票面利率为第一年0.3%、第二年0.5%、第三年1%、第四年1.5%、第五年1.8%、第六年2%。

与现行制度相比,此批定向可转债主要异同在于:

来源:《上市公司证券发行管理办法》,新劲刚公告,牛牛研究中心整理

8家正在排队,方案设计各有不同

Choice公告显示,从2018年11月至今,除新劲刚外,共有8家公司在公告中披露,正在推进以包括发行定向可转债为支付手段购买资产的事项。

其中,赛腾股份为A股首单通过的定向可转债并购案,该企业于2018年11月2日公布相关预案,2019年3月1日拿批文,但尚未完成发行登记;已拿到批文还有科斯伍德、长春高新、雷科防务4家公司;此外,还有容大感光、名家汇、华昌达和中国动力4家企业已披露预案,相关事项正在推进中。

来源:choice,牛牛研究中心整理

定向可转债突破了传统可转债ROE需高于6%的限制,除新劲刚外,雷科防务、科斯伍德得以通过发行定向可转债购买资产并进行配套融资。

来源:choice,牛牛研究中心整理

与新劲刚相似,这些方案设计均体现了不同程度的创新。从支付方式来看,已拿到批文的4家企业中,赛腾股份、科斯伍德和雷科防务是以发行股份、定向可转债和现金相结合的方式购买资产,而科斯伍德则采用了发行股份与可转换债券两种方式。其中长春高新以可转债支付的部分高达92.02%,对应的交易对价为51.91亿元。

定向可转换债券由于具有利率低的特点,可有效降低融资成本。根据公司公告,赛腾股份和科斯伍德本次发行的可转换债券票面利率均为0.01%/年,长春高新发行的可转债票面利率甚至为0;雷科防务则设置了累进利率:本次发行的可转换债券票面利率:第一年为0.30%、第二年为0.50%、第三年为1.00%、第四年为1.50%、第五年为1.80%、第六年为2.00%。整体来说仍处于较低的水平。

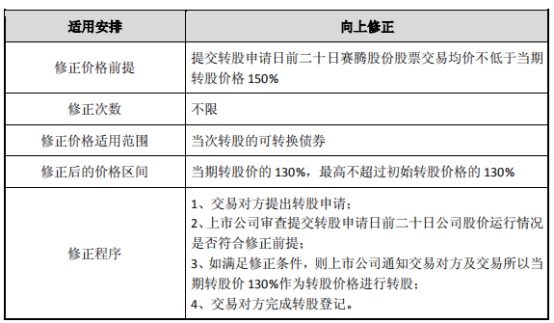

转股价格方面,已拿到批文的四家企业均参照了新股的发行价格;涉及到价格修正时,不同于现行制度仅规定了向下修正的情形,4家方案均同时设计了向上修正和向下修正机制。向上修正条款的设计使得在股价上升时,交易对方享有看涨期权收益同时,上市公司原有股东也能够在一定程度分享股价上涨的收益,避免原股东股权过度稀释,从而实现双方利益的平衡,同时也能够起到促进交易对方积极转股,降低上市公司未来现金压力的效果。

赛腾股份的方案中设置的适用安排为,修正后的价格区间在当期转股价的130%,当最高不超过促使转股价格的130%,前提是提交转股申请日前二十日赛腾股份发票交易均价不低于当期转股价格的150%,修正次数不限。

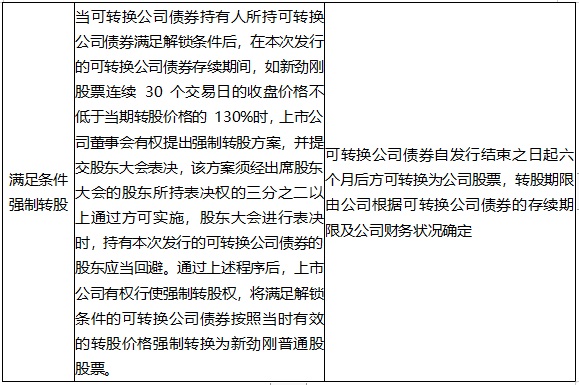

强制转股方面,雷科防务和赛腾股份设置了有条件强制转股的条款,条件均为“当交易对方所持可转换债券满足解锁条件后,在本次发行的可转换债券存续期间,如公司股票连续30个交易日的收盘价格均不低于当期转股价格的 130%时,上市公司董事会有权提出强制转股方案”,科斯伍德和长春高新则未设置有条件强制转股条款。

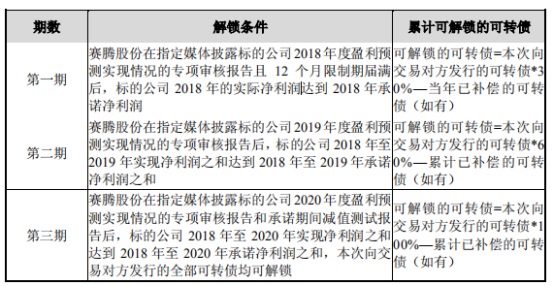

锁定期方面,现行的可转债一般在发行结束之后的6个月即可转股,但目前4家通过的方案均显示,定向可转换债券的锁定期限为12个月,并将解锁条件与标的公司业绩承诺实现的情况挂钩,分批解锁,即结合个性化的对赌协议约束发行方。如赛腾股份的交易对方在12个月限制期届满后,其所持的因本次交易获得的可转换债券应按30%、30%、40%比例分三期解锁,具体解锁条件如下所示:

结语

综上,我们从新劲刚及目前已公布方案的8家上市公司具体案例分析,对比了各家定向可转债与普通可转债制度间的区别。

通过对比我们可以发现,定向可转债和普通可转债最明显的区别就在于发行手续和方案的灵活性。但是,这也成为一把双刃剑。去年我们知道,发债出事儿的企业不在少数,手续越简单,越容易出幺蛾子。

虽然这是一个重组支付新方法,但也要谨慎对待,报以敬畏。

推荐阅读

快讯 更多

- 07-09 13:16 | 三重焕新,启航未来——Pivotal中文品牌发布暨乔迁新址、新官网上线

- 04-10 11:21 | 为“首发经济”注入创新动力,CMEF见证宽腾医学影像技术革新

- 02-20 18:53 | 手机也要上HBM芯片?三星计划推出移动版HBM,预计首款产品2028年上市

- 12-30 16:40 | 国产首款DDR5内存问世!价格战开启,复制长江存储击败三星路径!

- 12-30 16:36 | 华为手机回归第一年:全年销量或超4000万台 有望凭借Mate 70在高端市场击败苹果

- 11-26 18:19 | 众兴菌业拟与涟水县人民政府签订《招商引资合同书》 拟投资设立涟水食用菌产业园项目

- 11-26 18:16 | 美芝股份中选vivo全球AI研发中心-精装工程采购项目(标段二)

- 11-26 18:14 | 健之佳拟用不超1亿回购公司股份 维护公司价值及股东权益

- 11-26 09:53 | 格灵深瞳收购深圳市国科亿道科技有限公司部分股权并增资5000万

- 11-26 09:37 | 炜冈科技拟以1.49亿购买衡所华威9.33%股权 华海诚科拟发行可转债收购炜冈科技所持衡所华威股权