新三板发行、并购、做市三大“存量改革”出炉 政策组合拳对症下药

10月26日,新三板发布三项存量改革措施,包括股票发行、并购重组便利化,以及做市商激励政策。其中最受市场关注的是,发行股份购买资产突破了定增对象35人限制和投资者门槛限制。

专家指出,这还不是完全意义上的公开发行,新三板公开发行的功能不应被阉割,新三板还需要进一步改革完善合格投资者制度和发行制度。

多位市场人士表示,本次新政组合拳中的定增购买资产新政、小额灵活的授权发行、豁免重大资产重组认定解释、募集资金使用的并立案审查机制等一系列举措针对性强,招招指向挂牌企业迫切需要解决的问题。

“所谓存量改革是在现有规则体系内,进行规则解释和修订。新三板政策落地的时点不仅要看政策修订程序、也要把控时机,并且在不同政策间协调。”接近监管的人士表示,他强调,新三板可以在信息披露、发行制度、投资者适当性等方面做差异化安排。

定增突破35人限制

周五晚间,证监会发布文件,对新三板挂牌公司重大资产重组规则进行解释,允许非上市公众公司定向发行股份购买资产时,发行对象人数不受35人限制,不受500万元投资者资金门槛限制。

根据文件,发行对象成为股东后,只能买卖其认购的新三板公司股票,属于受限投资者。

新政被部分市场人士解读为新三板在公开发行、降低投资者门槛上取得的突破。

不过,中央财经大学法学院教授邢会强表示,“这不是完全意义上的公开发行,因为放开35人限制的仅限于资产所在企业的股东或合伙人(资产为个人所有的,则为个人所有人),他们仍属于特定对象,而不是面向市场全体投资者的发行。”

实际上,这项新规出台是针对新三板公司并购时常常遇到的一个尴尬局面。

2017年,卡特股份(830816.OC)公告收购合建重科,但因为双方都是挂牌公司,收购程序变得十分复杂。当时合建重科股东人数超过35人且有部分股东不满足新三板投资者门槛,因此卡特股份无法使用发行购买资产的形式完成收购。

最终,卡特股份只得采取现金收购与换股收购相结合的方式,不仅加大了资金压力,也影响了谈判效率。企业方表示,原有规则影响了企业利用股权工具开展并购的效率,也大大加重了企业的并购成本。

“新规将增进大规模和大额并购的效率,”南山投资创始合伙人周运南表示。他认为,新政也为后续改革奠定了基础,未来精选层落地后,精选层企业发行股份募集资金也有望突破35人限制。

针对新三板上能否IPO,邢会强表示,“新三板能够且应该实施面向市场全体投资者的‘公开发行’,这是完善市场基本功能的必要举措。”

“一个功能受限的被‘阉割’的市场注定是很难成功的!因此,新三板还需要进一步改革,包括完善合格投资者制度和发行制度。”他说。

对于具体如何完善合格投资者制度,他认为,不应简单理解为降低投资者资金门槛,必须配套多种措施。如果简单地降低资金门槛,一方面投资者得不到保护,没有风险的安全垫;另一方面,单纯从500万元降低到300万元没有实质意义,解决不了新三板目前面临的流动性困境问题。

发行制度改革接地气

何谓“存量改革”,接近监管的人士透露,所谓存量改革是在现有规则体系内,进行规则解释和修订。他指出,新三板政策落地的时点不仅要看政策修订程序、也要把控时机,并且在不同政策间协调。

如本次推出了授权发行制度,允许挂牌虽然周五的存量改革不及去年12月引入集合竞价交易意义重大,不过多位市场人士表示,本轮改革组合拳还是给市场主体带来了切实的边际改善。公司在实施股票定增时,只需要股东大会一次决策,董事会可以分次实施,大大提高小额发行决策效率。但现阶段,累计募集资金不超过1000万元。

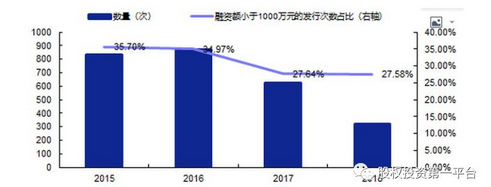

据安信证券统计,2015年至今,新三板公司单次定增融资金额小于1000万元的发行次数占比达到20%-30%左右,体现了挂牌中小企业“小额快速”的融资特点。

股转公司表示,过去为了保护中小投资者,挂牌公司定增无论金额大小,决策程序均耗时至少15天,但市场普遍反映该规定过于刻板,导致耗时无谓拉长。股转公司预计,授权发行实施后,挂牌公司小额融资内部决策时间可以缩短15天以上。

在募集资金使用方面,本轮改革引入了并联审查和负面清单管理,提升了审查的效率,减轻了中小企业不必要的信息披露负担。

“过去企业好不容易融到钱了,但是钱到了账还不能用,要趴两三个月,但钱是救命的,企业要么就去借高利贷,要么只能违规先使用了,这次并联审查对实际操作意义非常大。”一家券商新三板业务负责人表示。

所谓并联审查,是把以前发行募资程序中,主办券商、商业银行、会计师事务所、律师事务所依次核查、验资,最后股转公司审查的“串联式”审查流程,改为券商、会计所、律所程序同时运行。

据股转公司测算,这将使企业募集资金平均闲置时长缩短20天以上,甚至可以降到数天。

此外,如果企业发行股份是为了做市、收购或者股权激励,企业都不再需要去解释募集资金必要性和合理性。通过资金用途负面清单管理,股转系统豁免了对非融资型发行的种种强制要求。

对于募集资金用于补充流动资金的,股转系统也顺应了市场的呼吁和中小企业“短、小、频、急”的融资特点,不再强制要求进行量化测算,只要列举披露即可,大大减轻了企业信息披露负担。

政策组合拳对症下药

在重大重组制度改革方面,本轮政策组合拳中最受挂牌企业关注的是豁免了企业购买用于生产经营的土地使用权、房产的重大资产重组认定。

“企业买楼居然也构成重大资产重组,必须券商来写报告,这就花了20万,中间来回要材料,又耽误了时间,新规出台后给企业带来很多方便。”前述券商人士表示。

2017年以来挂牌公司披露重组方案152次,其中因购买生产经营用土地、房屋构成重组的23次,占比约15%。

原来挂牌公司体量普遍较小且多属轻资产类公司,这导致了购买土地、房产行为极易触发重组,按照规定必须聘请中介机构并进行信息披露,加重了企业负担。

另外,土地使用权招拍挂或司法拍卖,从竞拍到打款截止日通常不超过一个月,没有为企业预留充足的时间聘请中介机构、制作信息披露文件,也没有预留重组审查时间。一旦出现未履行完重组程序就全额缴款,公司就会被“违规”,并受到处罚,该类案例已发生多次。

股转公司表示,新规将进一步减轻挂牌公司信息披露负担,降低交易成本,提高交易效率。

针对市场抱怨较多的“长期停牌”、“久停不复”,个别挂牌公司重大资产重组一停牌就是一年以上的乱象,股转系统也进行了规则优化。

新规将重组暂停转让的最长时限定为6个月,除了经有关部门前置审批等情形外,暂停转让后6个月内仍无法披露重组预案或重组报告书的,公司应当终止本次重大资产重组,并承诺1个月内不再筹划重大资产重组事项。

“任性停牌一直被市场所诟病,此次改革将从制度上进行源头规范,有利于挂牌企业有规可依、有规必循,也方便股转的违规必究、执规必严,更有利于保护投资者的知情权和交易权。”周运南表示。

交易方面,本轮改革组合拳建立了单独的做市商评价制度。

股转将从做市规模、流动性提供和报价质量三方面对做市进行评估,给予优秀做市商交易费用减免,引导做市商积极、合规做市。预计全市场做市商转让经手费将平均降低55%。

不过,一家券商做市业务负责人表示,新规对做市商效果有限,目前做市商大面积亏损,已有不少券商开始大规模退出市场。

有接近监管的人士叙述,交易、定价功能是所有市场的基础功能,流动性是交易所的生命和核心。因此,不应将证券交易所的基本功能视为新三板的禁区。新三板可以针对企业不同发展阶段、不同的流动性需求,在信息披露、发行制度、投资者适当性等方面做差异化安排。

(文章来源: 股权投资第一平台 )

相关阅读

- 英伟达/微美全息锚定量子计算战略,全面驱动量子科技产业化“加速跑”!

- 全新一代北斗三号短报文通信SoC芯片在北斗规模应用国际峰会发布

- 上海盟科药业股份有限公司与蓬勃生物达成ADC药物联合开发战略合作

- 从“一店”到“万店”:纵横捭阖链天下,连锁企业的制胜经纬密码

- 陈仕俗:十载征帆再启新程 环球医疗以央企品质筑就时代华章

- 重磅:亿邦智库联合连连国际发布《“智付+全球服务生态”赋能品牌增长报告》

- 智能电动自行车进入快车道 雅迪冠能S系列树立行业标杆

- 共建行业认知 共探增长路径—装库科技亮相空白研究院“同心计划·装修代卖”专题峰会

- 微云全息(NASDAQ:HOLO):基于创新技术构建区块链金融领域相关系统的探索

- 阿迪达斯SOFT LUX轻柔雅系列携手金晨,以舞蹈探索东方柔雅美学

推荐阅读

快讯 更多

- 07-09 13:16 | 三重焕新,启航未来——Pivotal中文品牌发布暨乔迁新址、新官网上线

- 04-10 11:21 | 为“首发经济”注入创新动力,CMEF见证宽腾医学影像技术革新

- 02-20 18:53 | 手机也要上HBM芯片?三星计划推出移动版HBM,预计首款产品2028年上市

- 12-30 16:40 | 国产首款DDR5内存问世!价格战开启,复制长江存储击败三星路径!

- 12-30 16:36 | 华为手机回归第一年:全年销量或超4000万台 有望凭借Mate 70在高端市场击败苹果

- 11-26 18:19 | 众兴菌业拟与涟水县人民政府签订《招商引资合同书》 拟投资设立涟水食用菌产业园项目

- 11-26 18:16 | 美芝股份中选vivo全球AI研发中心-精装工程采购项目(标段二)

- 11-26 18:14 | 健之佳拟用不超1亿回购公司股份 维护公司价值及股东权益

- 11-26 09:53 | 格灵深瞳收购深圳市国科亿道科技有限公司部分股权并增资5000万

- 11-26 09:37 | 炜冈科技拟以1.49亿购买衡所华威9.33%股权 华海诚科拟发行可转债收购炜冈科技所持衡所华威股权