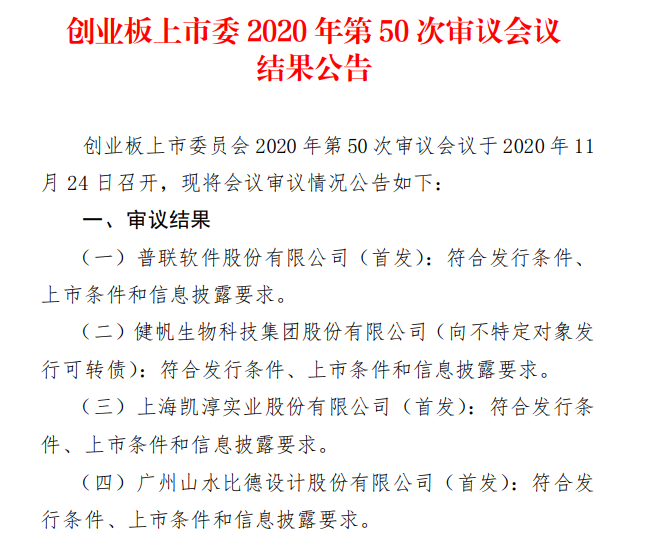

普联软件、凯淳股份、山水比德通过创业板第50次审议会议

挖贝网11月24日,据深交所消息,普联软件、凯淳股份、山水比德3家首发企业通过创业板第50次上市委审议会议。

普联软件

普联软件是为大型集团企业提供管理信息化方案及IT综合服务的公司。目前主要面向石油、石化、建筑、地产及银行、保险领域客户,提供管理信息系统的方案设计、软件开发、系统实施及运维服务,提供管理软件产品及售后服务。本次拟公开发行不超过2210万股,拟招募资金总额3亿元,将用于智能化集团管控系列产品研发项目、研发中心及技术开发平台建设项目、营销及服务网络建设项目、补充流动资金。2017年至2019年该公司的营收分别为2.77亿元、2.93亿元、3.68亿元,利润分别为0.43亿元、0.33亿元、0.59亿元。

针对普联软件,上市委提出的主要的主要问题有:

1. 发行人自成立以来专注于大型集团企业管理软件的开发及服务,主要收入来自于中国石油天然气集团和中国石油 化工集团。报告期内发行人原有产品升级需求收入占比超过 50%。请发行人代表说明:(1)中国石油、中国石化为发行人长期客户的原因及合理性;(2)拓展其他客户的主要方式, 来自新客户的订单是否具备可持续性;(3)报告期内原有产品升级需求收入占比高于新业务的原因及合理性。请保荐人代表发表明确意见。

2. 发行人在报告期内存在没有签订合同,将已经发生项目实施成本计入存货的情况,客户对需求发生变更或经营情 况恶化可能导致项目终止。请发行人代表说明相关业务流程及其内控情况。请保荐人代表发表明确意见。

3. 根据申报材料,发行人提供自主可控信息化方案,支持 IT 国产化架构体系。请发行人代表说明对华为鲲鹏 CPU 等国产 CPU、OS、中间件、数据库等的具体适配情况,以及是否经过工信部等权威部门的认证和进入相关名录等。请保荐人代表发表明确意见。

此外,普联软件还需要对以下问题进行落实:

请发行人在招股说明书中进一步披露合同签订前与客户沟通项目需求、范围的情况以及项目立项、审批等内控制度。 请保荐人发表明确意见。

凯淳股份

凯淳股份的主营业务是为国内外知名品牌提供全渠道、全触点的电子商务服务以及客户关系管理服务,本次拟公开发行不超过2,210万股,拟募资2.95亿元,将用于智能化集团管控系列产品研发项目、研发中心及技术开发平台建设项目、营销及服务网络建设项目、补充流动资金。2017年至2019年,该公司的营收分别为2.77亿元、2.93亿元、3.68亿元,利润分别为0.43亿元、0.33亿元、0.59亿元。

针对凯淳股份,上市委提出的主要问题有:

1. 请发行人代表说明:(1)报告期内分销模式下收入增长较快的原因及合理性;(2)销售费用率低于同行业可比公 司平均销售费用率的合理性。请保荐人代表发表明确意见。

2. 报告期内,发行人存在部分用户通过多个 ID,一天内 多次下单,批量购买主要品牌商产品的情况。请发行人代表 说明通过多个 ID 下单的合理性,是否存在为发行人“刷单” 的情形。请保荐人代表发表明确意见。

3. 发行人获得品牌方授权大多数将在 2020 年 12 月 31 日到期。请发行人代表:(1)说明和主要品牌授权方续约谈判 的进展;(2)结合报告期内前 10 大客户的流失情况,分析其 原因、对经营的影响。请保荐人代表发表明确意见。

4. 报告期内,发行人主要的销售平台为天猫平台、京东 平台和唯品会。请发行人代表结合线上销售新渠道和新模式, 说明发行人如何保持核心竞争力。请保荐人代表发表明确意 见。

此外,凯淳股份还需要对以下问题进行落实:

请发行人在招股说明书中进一步披露品牌授权方续约情况。请保荐人发表明确意见。

山水比德

公司专注于园林景观设计业务,是一家以“新山水”设计方法论为指导,贯彻落实国家“生态文明建设”理念,为社区景观、文化旅游、商业空间、市政公共等领域提供整体性解决方案的景观设计综合服务商,已形成“山水地产”和“山水文旅”两大核心板块。本次拟公开发行1010万股,拟募资5.1亿元,将用于设计服务网络建设项目、总部运营中心建设项目、技术研发中心升级建设项目、信息化管理平台建设项目。据招股书显示,2017年至2019年,山水比德的营收分别为1.9亿元、2.9亿元、4亿元,利润分别为690万元、4144万元、7569万元。

针对山水比德,上市委提出的主要问题有:

1. 请发行人代表说明设计人员总薪酬被限定为项目总产 值的 37.5%的合理性。请保荐人代表发表明确意见。

2. 报告期内发行人应收账款净额持续增长,2020 年 8 月 出台的融资新规对房企有息负债规模设置了“三道红线”。请 发行人代表说明:(1)发行人应收账款净额持续增长的原因 及合理性;(2)“三道红线”融资新规对发行人现有合同执行、 销售回款以及开拓新业务的影响。请保荐人代表发表明确意见。

此外,山水比德还需要对以下问题进行落实:

请发行人在招股说明书中分类披露来自触及两道和三道红线客户的收入、应收账款、应收票据、新签合同等情况及对发行人业务经营的影响。请保荐人发表明确意见。

相关阅读

- 炬华科技续聘戴晓华为董秘:2024年薪酬106.52万 任内公司市值增长近2倍

- 梅花生物续聘刘现芳为董秘:2024年薪酬71万 担任公司董秘职务近9年

- 万朗磁塑续聘张小梅为董秘:2024年薪酬42.8万 上一任期公司市值增加9.79亿

- 索菱股份续聘蔡新辉为董秘:2024年薪酬87.76万 今年前三季度公司净利15.56万

- 双箭股份聘任沈惠强为董秘:此前任公司证券事务代表 今年前三季度公司净利减少62%

- 大中矿业湖南全资子公司获高新技术企业认定 有望连续三年享税收优惠

- 隆利科技续聘刘俊丽为董秘:2024年薪酬74万 今年前三季度公司净利减少40%

- 青龙管业续聘宋永东为财务总监兼董秘:已担任公司董秘8个月 任内公司市值减少6.8亿

- 汉缆股份续聘王正庄为董秘:2024年薪酬42万 今年前三季度公司净利减少18.55%

- 桂林三金续聘李春为董秘:2024年薪酬124.57万 上一任内公司市值增加5.82亿

推荐阅读

快讯 更多

- 07-09 13:16 | 三重焕新,启航未来——Pivotal中文品牌发布暨乔迁新址、新官网上线

- 04-10 11:21 | 为“首发经济”注入创新动力,CMEF见证宽腾医学影像技术革新

- 02-20 18:53 | 手机也要上HBM芯片?三星计划推出移动版HBM,预计首款产品2028年上市

- 12-30 16:40 | 国产首款DDR5内存问世!价格战开启,复制长江存储击败三星路径!

- 12-30 16:36 | 华为手机回归第一年:全年销量或超4000万台 有望凭借Mate 70在高端市场击败苹果

- 11-26 18:19 | 众兴菌业拟与涟水县人民政府签订《招商引资合同书》 拟投资设立涟水食用菌产业园项目

- 11-26 18:16 | 美芝股份中选vivo全球AI研发中心-精装工程采购项目(标段二)

- 11-26 18:14 | 健之佳拟用不超1亿回购公司股份 维护公司价值及股东权益

- 11-26 09:53 | 格灵深瞳收购深圳市国科亿道科技有限公司部分股权并增资5000万

- 11-26 09:37 | 炜冈科技拟以1.49亿购买衡所华威9.33%股权 华海诚科拟发行可转债收购炜冈科技所持衡所华威股权