乾德电子业务可持续性遭问询:净利润暴涨6.5倍 毛利率高于同行

挖贝网 1月15日消息,营收微增、净利润却暴增6.5倍、毛利率远高于同行,创业板拟IPO企业乾德电子遭到深交所重点问询。

乾德电子是一家制造类企业,产品包括超薄型高精度BTB连接器、超薄型大电流BTB连接器、超薄型精密手机SIM卡连接器、耳机连接器等12项产品,是3C产品厂商的供应商。

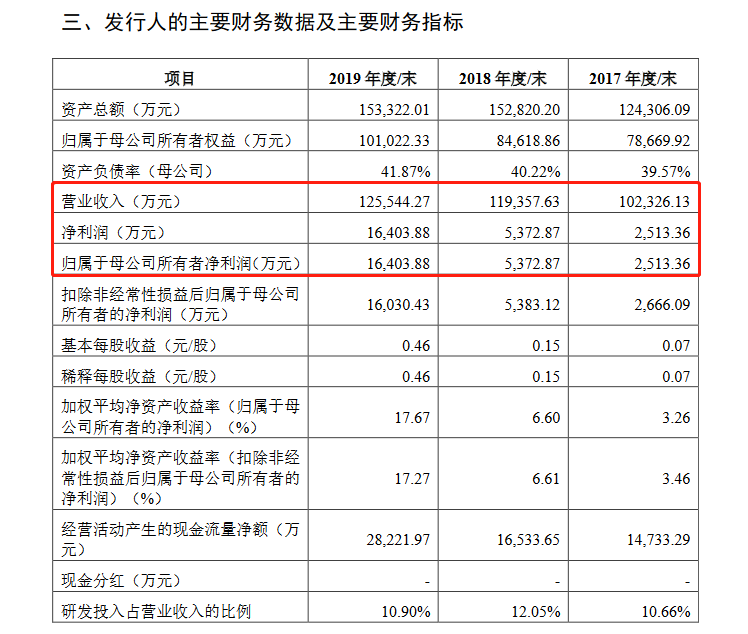

从乾德电子业绩方面来看,其营收同比增长甚微,但是其净利润却大幅度增长。招股书显示,该公司2017年至2019年的营收分别为10.2亿元、11.9亿元、12.5亿元,利润分别为0.25亿元、0.54亿元、1.64亿元,其中,2019年利润同比增长203.7%。

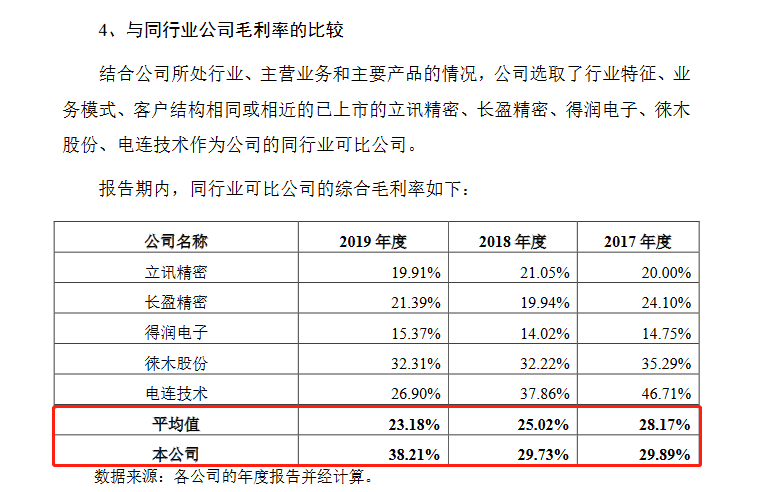

除此之外,乾德电子的毛利率高于同行。乾德电子2017-2019年的综合毛利率分别为29.89%、29.73%、38.21%,同行业可比公司综合毛利率平均值则为28.17%、25.02%、23.18%。

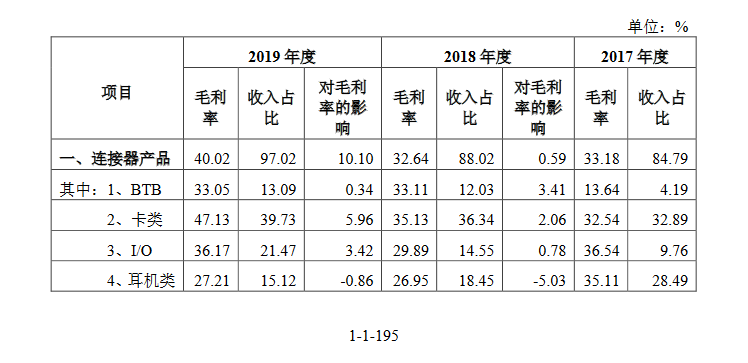

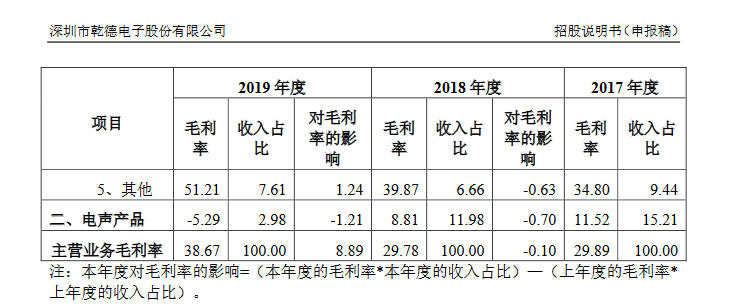

具体到产品来看,乾德电子卡类连接器产品收入分别为3.3亿元、4.27亿元、4.8亿元,2018年和2019年分别增长29.33%、12.34%。该产品的毛利率分别为32.54%、35.13%以及47.13%,2019年增长12个百分点。

I/0类产品收入分别为9802万元、1.71亿元、2.59亿元,对应的毛利率分别为36.54%、29.89%、36.17%。

BTB连接器产品收入分别为4209.7万元、1.41亿元、1.58亿元,2018年收入增长了235.76%。毛利率分别为13.64%、33.11%、33.05%,2018年毛利率提高近20个百分点。

在上述三项产品销售额和销售毛利率大幅增长的同时,乾德电子的耳机类及电声产品销售额和毛利率却在逐渐下降。

其中,耳机类产品收入分别为2.86亿元、2.17亿元、1.83亿元,毛利率分别为35.11%、26.95%、27.21%;电声产品收入分别为1.53亿元、1.41亿元以及3595.64万元,毛利率分别为11.52%、8.81%、-5.29%。

对此,深交所进行了重点问询,要求乾德电子披露与可比公司细分业务毛利率对比情况,结合可比公司产品结构等,分析毛利率显著高于可比公司的合理性,并说明营业收入高速增长、高毛利率的趋势是否可持续。

乾德电子则回复表示,公司客户结构的持续优化、保持高强度研发投入、持续推进产品结构优化,在高毛利的BTB产品、“三选三”卡座产品、Type-C产品等方面占据了市场先机,进而获得了较高的毛利率。

公司是行业内为数不多的同时具备模具设计及制造、冲压、注塑、电镀及自动化组装的全生产工序及全制程服务能力的厂家,可以有效减少委外电镀的需求,控制生产控制生产成本。

对于未来发展,乾德电子强调,公司在报告期内营业收入高速增长、高毛利率的趋势符合实际发展情况,具有合理性。并对未来可能出现的营业收入、净利润及毛利率增长速度下降,甚至增长率为负的风险进行了提示。

相关阅读

- 惠康科技冲击 IPO:以技术沉淀为根基,以消费洞察为导向,在细分领域建立全球竞争力

- 惠康科技IPO:年营收32亿,产品远销80 多个国家和地区,制冰机全国“单项冠军”

- 嘉晨智能北交所IPO:深耕工控电控,系统级供应优势突出,具备高效开发及快速响应能力

- 嘉晨智能IPO:技术实力雄厚,持续丰富产品矩阵,深受行业认可

- 曙光集团拟IPO募15亿元:保代周木红曾保荐2家企业上市,保代王双骐无保荐项目经验

- 丰沃股份拟IPO募6.56亿元:保代孟德望无保荐IPO项目经验,保代孙鹏飞曾保荐左江科技等企业上市

- 易加增材拟科创板IPO募12亿元:保代董超注册制保荐撤否率25%,保代余启东无保荐经验

- 新富科技北交所IPO:多重优势奠定行业领先地位

- 新富科技IPO即将上会:业绩高增背后 新兴业务成增长新引擎

- 深之蓝拟科创板IPO募15亿元:保代高嵩保荐企业上市次年利润下滑,保代湛政杰无保荐IPO经验

推荐阅读

快讯 更多

- 01-28 11:21 | 启佑志愿重磅升级:首创“就业导向型”志愿填报新模式,破解升学与就业脱节难题

- 07-09 13:16 | 三重焕新,启航未来——Pivotal中文品牌发布暨乔迁新址、新官网上线

- 04-10 11:21 | 为“首发经济”注入创新动力,CMEF见证宽腾医学影像技术革新

- 02-20 18:53 | 手机也要上HBM芯片?三星计划推出移动版HBM,预计首款产品2028年上市

- 12-30 16:40 | 国产首款DDR5内存问世!价格战开启,复制长江存储击败三星路径!

- 12-30 16:36 | 华为手机回归第一年:全年销量或超4000万台 有望凭借Mate 70在高端市场击败苹果

- 11-26 18:19 | 众兴菌业拟与涟水县人民政府签订《招商引资合同书》 拟投资设立涟水食用菌产业园项目

- 11-26 18:16 | 美芝股份中选vivo全球AI研发中心-精装工程采购项目(标段二)

- 11-26 18:14 | 健之佳拟用不超1亿回购公司股份 维护公司价值及股东权益

- 11-26 09:53 | 格灵深瞳收购深圳市国科亿道科技有限公司部分股权并增资5000万