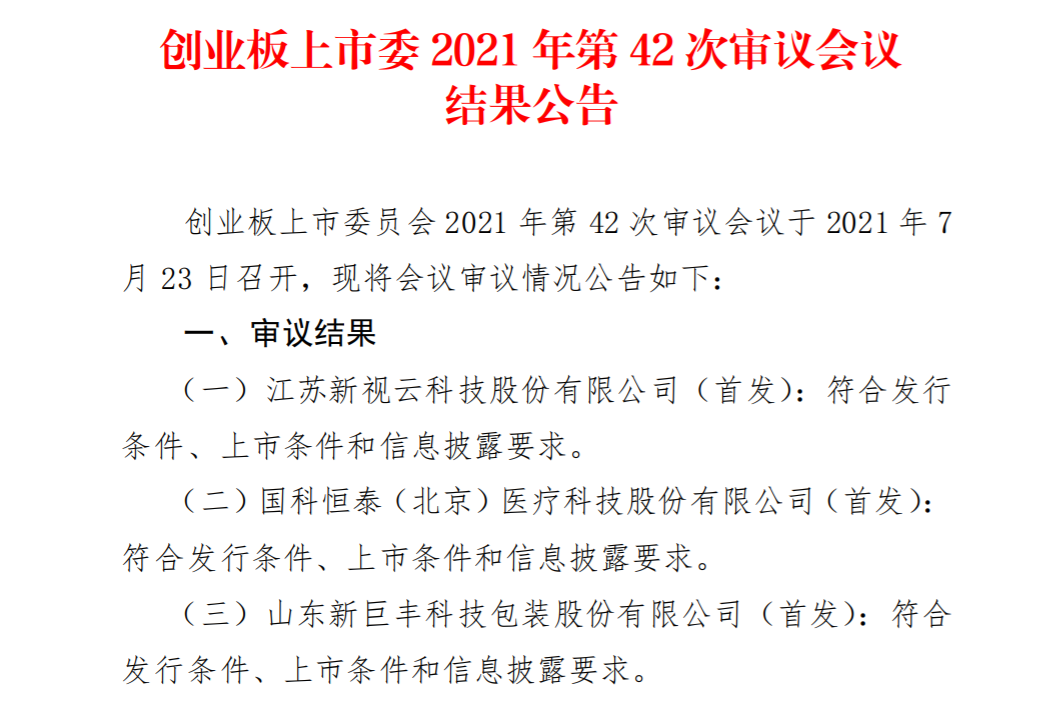

创业板第42次审议会议结出炉:新视云、国科恒泰、新巨丰首发过会

挖贝网 7月23日,据深交所官网消息,创业板上市委2021年第42次审议会议于7月23日召开,江苏新视云科技股份有限公司、国科恒泰(北京)医疗科技股份有限公司以及山东新巨丰科技包装股份有限公司首发过会。

新视云

新视云是面向法院信息化的综合服务提供商,开发运营了庭审公开、智能法庭、法院调解平台、司法送达辅助等智慧法院相关业务。2020年实现营业收入3.07亿元,对应净利润为1.3亿元。

本次IPO,新视云计划募集资金5.58亿元,用于庭审公开服务体系扩建项目、智能法庭业务升级及产业化建设项目、信息化与营销网络建设项目。

上市委会议提出问询的主要问题:

1.发行人历史上的股东海南源鑫存在低价入股的情形。请发行人代表说明:(1)海南源鑫低价入股的原因;(2)上述情形是否构成股份支付,相关会计处理是否符合会计准则的要求。请保荐人代表发表明确意见。

2.请发行人代表说明:(1)发行人与天平阳光关于中国庭审公开网合作项目的主要内容;(2)发行人的主要业务是否对中国庭审公开网合作项目存在重大依赖;(3)中国庭审公开网合作项目到期后,如不能续签合同,是否对发行人持续经营构成重大不利影响。请保荐人代表发表明确意见。

需进一步落实事项:

请发行人进一步说明海南源鑫低价入股不构成股份支付的理由,以及对申报会计报表的影响,相关会计处理是否符合会计准则的要求,并在招股说明书中补充披露。请保荐人、申报会计师发表明确意见。

国科恒泰

国科恒泰目前主要从事医疗器械的分销和直销业务。2020年,该公司实现营收7亿元,对应净利润1.58亿元。

本次IPO,国科恒泰计划募集资金6.16亿元,用于第三方医疗器械物流建设项目、信息化系统升级建设项目以及补充流动资金。

上市委会议提出问询的主要问题:

1.根据申报材料,医疗行业国家层面的带量采购在高值耗材领域已经启动。请发行人代表:(1)结合自身产品结构和行业政策变化趋势,说明如发行人主要产品纳入带量采购是否对发行人持续经营能力构成重大不利影响;(2)说明带量采购对供应商返利政策的影响。请保荐人代表发表明确意见。

2.请发行人代表结合目前经营情况及未来发展战略等因素说明发行人控股股东、实际控制人及其控制的企业对构成同业竞争业务的相关安排,以及未来为避免出现构成重大不利影响同业竞争的措施。请保荐人代表发表明确意见。

3.报告期内,发行人向控股股东借入资金和接受担保的金额较大。请发行人代表说明与控股股东之间的资金往来与接受担保的必要性,是否对控股股东存在重大依赖。请保荐人代表发表明确意见。

4.报告期各期末,发行人收入同比增长比例为45.15%、31.83%;应收账款净值同比增长比例为152.57%、90.25%。请发行人代表:(1)结合院端直销模式的商品控制权由发行人转移至医院的时点及依据,说明应收账款大幅增加的合理性以及对其经营业绩的影响;(2)说明确保收入确认时点及依据恰当性的相关内部控制制度;(3)发行人产品通过分销模式销售给经销商,再买回由发行人以院端直销模式销售给医院,收入仅确认毛利额的情形,是否与发行人的会计政策保持一致。请保荐人代表发表明确意见。

需进一步落实事项:

请发行人结合报告期内发行人向控股股东借入资金和接受担保的变化情况,在招股说明书中进一步披露应对流动性风险的相关措施。

新巨丰

新巨丰主营业务为无菌包装的研发、生产与销售。2020年,新巨丰实现营业收入10.14亿元;同期净利润为1.69亿元。

拟募集资金5.4亿元分别用于50亿包无菌包装材料扩产项目、50亿包新型无菌包装片材材料生产项目、研发中心(2期)建设项目以及补充流动资金。

上市委会议提出问询的主要问题:

报告期内,发行人对伊利销售占比分别为74.44%、73.13%、70.77%,构成重大业务依赖。请发行人代表说明客户集中是否对发行人持续经营构成重大不利影响。请保荐人代表发表明确意见。

相关阅读

- 臻宝科技预计今年一季度营收增长8.94%至33.14% 所处集成电路行业延续高景气发展

- 惠康科技冲击 IPO:以技术沉淀为根基,以消费洞察为导向,在细分领域建立全球竞争力

- 惠康科技IPO:年营收32亿,产品远销80 多个国家和地区,制冰机全国“单项冠军”

- 嘉晨智能北交所IPO:深耕工控电控,系统级供应优势突出,具备高效开发及快速响应能力

- 嘉晨智能IPO:技术实力雄厚,持续丰富产品矩阵,深受行业认可

- 曙光集团拟IPO募15亿元:保代周木红曾保荐2家企业上市,保代王双骐无保荐项目经验

- 丰沃股份拟IPO募6.56亿元:保代孟德望无保荐IPO项目经验,保代孙鹏飞曾保荐左江科技等企业上市

- 易加增材拟科创板IPO募12亿元:保代董超注册制保荐撤否率25%,保代余启东无保荐经验

- 新富科技北交所IPO:多重优势奠定行业领先地位

- 新富科技IPO即将上会:业绩高增背后 新兴业务成增长新引擎

推荐阅读

快讯 更多

- 01-28 11:21 | 启佑志愿重磅升级:首创“就业导向型”志愿填报新模式,破解升学与就业脱节难题

- 07-09 13:16 | 三重焕新,启航未来——Pivotal中文品牌发布暨乔迁新址、新官网上线

- 04-10 11:21 | 为“首发经济”注入创新动力,CMEF见证宽腾医学影像技术革新

- 02-20 18:53 | 手机也要上HBM芯片?三星计划推出移动版HBM,预计首款产品2028年上市

- 12-30 16:40 | 国产首款DDR5内存问世!价格战开启,复制长江存储击败三星路径!

- 12-30 16:36 | 华为手机回归第一年:全年销量或超4000万台 有望凭借Mate 70在高端市场击败苹果

- 11-26 18:19 | 众兴菌业拟与涟水县人民政府签订《招商引资合同书》 拟投资设立涟水食用菌产业园项目

- 11-26 18:16 | 美芝股份中选vivo全球AI研发中心-精装工程采购项目(标段二)

- 11-26 18:14 | 健之佳拟用不超1亿回购公司股份 维护公司价值及股东权益

- 11-26 09:53 | 格灵深瞳收购深圳市国科亿道科技有限公司部分股权并增资5000万