北交所一周审核动态:8家企业更新进展 盛富莱、珠海鸿瑞均被要求量化分析2022年业绩下滑主要原因

3月22日至3月28日,宏海科技、科拜尔等8家北交所在审企业更新进展。

具体来看,天和环保收到第三轮审核问询函;宏海科技、晶华光学、科拜尔、双达股份、珠海鸿瑞、方正阀门、盛富莱7家企业披露了一轮问询回复。

其中,披露了一轮问询的回复的企业中,多家企业均被要求量化分析业绩下滑的主要原因。如盛富莱、珠海鸿瑞均被要求量化分析2022年业绩下滑的主要原因;方正阀门则被问2021年扣非后利润下滑及2022年利润增长的原因。

目录:

1、珠海鸿瑞披露北交所一轮问询回复:量化说明2022年业绩下滑的主要原因

2、双达股份披露北交所一轮问询回复:被要求分析坏账计提比例是否充分

3、方正阀门披露北交所一轮问询回复:被问2021年扣非后利润下滑及2022年利润增长的原因

4、盛富莱完成北交所一轮问询回复:被要求量化分析2022年业绩下滑的主要原因

5、宏海科技披露北交所一轮问询回复:进一步分析各费用率与可比公司的主要差异原因及合理性

6、科拜尔披露北交所一轮问询回复:被问存货跌价准备计提比例明显偏低的合理性

详细阅读>>

1、珠海鸿瑞披露北交所一轮问询回复:量化说明2022年业绩下滑的主要原因

北交所在审企业珠海鸿瑞(839036)于3月28日披露了一轮问询回复,共13问。其中,公司被要求量化说明2022年业绩下滑的主要原因。

资料显示,珠海鸿瑞专注于工业控制信息安全领域,主要从事工业控制信息安全技术软件、硬件产品的开发与销售,并基于上述产品为客户提供工业控制信息安全技术综合应用的解决方案、技术支持和后续服务等。

2020年至2023年1-6月,公司营业收入分别为13,569.24万元、17,836.80万元、14,555.62万元和7,690.10万元,扣非归母净利润分别为4,416.27万元、4,790.57万元、2,326.16万元和1,916.23万元,2021年以来,公司经营业绩总体呈先升后降趋势。

问询中,北交所要求企业量化说明公司2022年业绩下滑的主要原因,各影响因素对扣非归母净利润的影响程度,扣非归母净利润下滑幅度明显高于收入下滑幅度的原因,2022年业绩指标下滑幅度超过50%是否属于对持续经营能力构成重大不利影响的情形。

在回复中,公司从“2022年多地现场实施条件受限的影响”“毛利率下滑的影响”“期间费用率上升的影响”“综合分析”四方面进行说明,公司表示,2022年度营业收入同比下滑主要受到2022年多地现场实施条件受限导致公司部分项目安装调试及验收进度延缓,影响2022年下半年确认收入的规模。2022年度扣非后归母净利润同比下滑主要受到收入规模下降、毛利率下滑、期间费用率上升等因素的综合影响,导致扣非后归母净利润下滑幅度明显高于收入下滑的幅度。

并且,公司称,2023 年度经营业绩已经明显好转,营业收入同比增加 34.30%,扣除非经常损益后归属于母公司股东的净利润同比增长 94.34%,经营业绩大幅下滑的情形已经消除。公司业绩下滑的趋势已扭转,导致业绩下滑的原因不会对发行人持续经营能力构成重大不利影响。

2、双达股份披露北交所一轮问询回复:被要求分析坏账计提比例是否充分

北交所在审企业双达股份(873805)于3月28日披露了一轮问询的回复,共15问。其中,公司被要求分析坏账计提比例是否充分。

资料显示,双达股份主要从事特种工业泵、复合材料管道及其他装备的研发、生产和销售,公司是国家高新技术企业、国家级专精特新“小巨人”企业。

在问询中,北交所要求企业结合期后回款情况、是否约定背靠背结算条款、客户经营资信情况等,分析坏账计提比例是否充分,并按照耐普股份、大元泵业的坏账准备计提比例,测算对发行人各期的影响金额。

回复中,双达股份列表展示了截至2023年12月31日公司报告期各期末应收款项(包含合同资产)的期后回款情况。公司称,截至2023年12月31日,公司报告期各期末应收账款的期后回款比例分别为93.49%、75.06%、57.36%和35.96%,期后回款情况良好。

在是否约定背靠背结算条款方面,公司表示,告期内,公司与少量客户存在约定“背靠背”结算方式的情形,即明确约定在收到业主方付款后同比例支付给公司;背靠背结算条款仅是公司与客户关于回款期限的约定,仅是一种结算方式,其仅改变相关经济利益流入的时间,不会改变已经交付给客户的产品的所有权及控制权归属状态,也不影响产品所有权上主要风险与报酬的转移时点。因此,公司对相关方收款权力不取决于时间流逝之外的其他因素,不影响收入确认时点的准确性。

客户经营资信情况方面,公司在回复中列出了应收账款(包含合同资产)前五大客户的期后回款、结算条款及经营资信情况,并表示,公司的主要客户多为大型石油、化工领域的央企、地方国企及上市公司,双方合作关系稳定,客户资金实力较强,信誉良好,不存在经营异常、回款风险较大的情形,部分客户因受其工程项目进度延缓、内部付款审批流程较长、自身资金安排紧张等因素影响,导致实际收款进度与合同约定出现偏差,具备合理性。

并且,公司还列出了与同行业可比公司坏账准备计提的对比情况,双达股份表示,公司以账龄为依据划分应收账款组合,参考历史信用损失经验,结合当前状况以及对未来经济状况的预测,编制应收账款账龄与整个存续期预期信用损失率对照表,计算预期信用损失,与同行业可比公司坏账准备计提政策相比不存在重大差异,因此应收账款坏账计提具有充分性。

3、方正阀门披露北交所一轮问询回复:被问2021年扣非后利润下滑及2022年利润增长的原因

北交所在审企业方正阀门(873908)于3月27日披露一轮问询回复,共11问。其中,公司被要求量化分析2021年归母扣非净利润大幅下滑、2022年利润大幅增长的原因。

资料显示,方正阀门主要从事工业阀门的设计、制造和销售,已形成以球阀、闸阀、截止阀、止回阀、蝶阀及井口设备为主的若干产品系列,适用于石油、天然气、炼油、化工、电站、船舶等诸多领域。

数据显示,2020年-2022年及2023年上半年,公司归母扣非后净利润分别为5834.22万元、1654.86万元、3991.78万元、2636.77万元。

问询函中,北交所要求企业量化分析2021年归母扣非净利润大幅下滑的原因,2022年利润大幅增长的原因,说明公司是否存在为满足发行上市条件而调节利润、提前或推迟确认收入和成本费用的情况。

公司在回复中表示,2021年归母扣非后净利润大幅下滑的主要原因有三点。一是,受宏观环境影响,全球经济增速放缓,部分能源工程建设项目工期延长、暂停或取消,新投资项目减少,石油、天然气生产量下降,导致2020年下半年新接相关阀门订单明显下降,公司2021年度同比2020年度销售额降幅较大。二是,2021年度同比2020年度毛利率下滑;三是,期间费用同比降幅有限。

针对2022年利润大幅增长的原因,公司称,一是,随着国际宏观环境好转,2021年石油、天然气相关的开采、管网、炼化等投资项目陆续恢复,世界石油、天然气生产量开始上升,对工业阀门的需求量上升,使得公司2021年阀门销售订单开始反弹,2022年阀门产品收入恢复增长,公司2022年度同比2021年度销售额涨幅较大,同比增加15,741.94万元,造成毛利贡献基数大幅增长。

二是,财务费用降低;三是,2022年度,市场环境整体好转,公司应收账款回款情况良好,客户信用风险有所下降,2022年度未出现大额的信用减值损失,信用减值损失的减少形成利润同比增加763.61万元。

并且,方正阀门表示,公司2021年度扣非净利润大幅下滑主要系受到外部环境因素影响及公司经营情况的变化导致销售额降低及毛利率下滑所致;2022年利润大幅增长主要系受到外部环境因素影响及公司经营情况的变化导致销售额增长、汇兑收益增长及客户信用风险较低原因;报告期内,除因《企业会计准则》变化引起的会计政策变更外,公司采用的会计政策和会计估计方法未发生变更,收入确认方法未发生变化,公司不存在为满足发行上市条件而调节利润、提前或推迟确认收入和成本费用的情况。

4、盛富莱完成北交所一轮问询回复:被要求量化分析2022年业绩下滑的主要原因

北交所在审企业盛富莱(873766)于3月26日完成一轮问询的回复,共13问,被要求量化分析2022年业绩下滑的主要原因,以及说明是否存在业绩下滑的风险等问题。

资料显示,盛富莱专业从事高折射率玻璃微珠及制品与光学膜研发、生产及销售,产品主要应用于道路交通安全、职业防护与个人防护、公共安全、广告喷绘、消费类产品、LED照明及显示等多个领域。2023年12月26日,公司申报材料获北交所受理。

问询函中显示,根据申报文件,公司2022年收入为2.56亿元,较上年同期下滑7.62%;扣非归母后净利润为3130.77万元,较上年同期下滑32.80%。公司披露2022年业绩下滑主要受1.93折射率玻璃微珠收入下滑所致,生产1.93折射率玻璃微珠的企业较多,市场竞争较为充分,1.93折射率玻璃微珠单价相对较低。

对此,北交所要求企业量化分析2022年业绩下滑的主要原因,导致公司2022年业绩下滑的因素目前是否已经消除或得到明显改善。

在回复中,盛富莱表示,公司2022年度扣非后归属于母公司所有者的净利润较2021年度下降32.80%,主要受营业毛利下降、税金及附加增加、期间费用增加、信用减值损失增加等因素的影响,其中营业毛利下降是2022年业绩下滑的主要原因,营业毛利减少主要系高折射玻璃微珠产品毛利下降所致。

并且,公司回复称,2023年1-6月,公司2.2折射率玻璃微珠销量为1,228.06吨,占高折射玻璃微珠销量的比重为50.80%,高于2022年度的40.10%,2.2折射率玻璃微珠销售比重的增加提升了公司的整体毛利水平。根据公司经审阅(未经审计)的2023年的财务报表,2023年公司实现营业收入2.66亿元,较2022年2.56亿元增长3.73%;营业收入毛利率为31.96%,较2022年的30.15%增加1.81个百分点,扣非后归属于母公司所有者的净利润3706.12万元,较2022年增长18.36%。

此外,北交所还要求企业说明目前在手订单情况,包括合同对手方、合同内容、金额、期限、目前进展情况,并结合上述情况及下游行业发展趋势,说明主要客户的市场需求是否稳定、持续,发行人是否存在业绩下滑的风险,如是,请充分揭示风险并作重大事项提示。

公司在回复中表示,截至2024年2月29日,公司在手订单金额为1,448.15万元,并列出了在手订单具体情况。

盛富莱称,公司产品的下游应用主要涵盖道路交通安全、职业防护与个人防护、公共安全、广告喷绘、消费类产品等多个领域,应用领域较为广泛,不会因为个别领域需求的波动而整体受到较大影响,反光材料持续扩大的应用场景为公司的成长提供了发展空间;公司与主要客户的合作总体是稳定的,且交易具有持续性。

并且,针对可能存在的业绩下滑风险,公司已在招股说明书中补充揭示相关风险:“若出现未来宏观经济环境和行业政策发生不利变化、市场竞争加剧等不利情形,公司未能及时调整经营策略或未能保持技术优势,将可能导致核心竞争力受影响,进而导致公司业绩下滑。”

5、宏海科技披露北交所一轮问询回复:进一步分析各费用率与可比公司的主要差异原因及合理性

北交所在审企业宏海科技(831075)于3月25日披露一轮问询的回复,共14问。其中,公司被要求进一步分析各费用率与可比公司的主要差异原因及合理性。

资料显示,宏海科技主营业务为空调结构件、热交换器、显示类结构件等家用电器配件产品的研发、设计、制造和销售。

问询中显示,根据申报材料,2020年至2022年及2023年上半年,公司研发费用分别为999.13万元、1736.79万元、2321.44万元和1000.05万元,按总额法确认相关收入的报告期内研发费用率分别为3.31%、3.71%、3.71%和2.04%。并且,公司各项期间费用率均低于可比公司平均水平。

对此,北交所要求企业说明申请高新技术企业认定的研发投入比例为总额法核算下的比例还是净额法核算下的比例,是否存在为满足高新技术企业认定标准而虚增研发费用的情形。

宏海科技在回复中称,公司申请高新技术企业认定的研发投入比例为总额法核算下的比例。2022年7月,发行人以2019年-2021年财务数据申请高新技术企业,申请文件中以总额法收入作为计算依据,近三个会计年度的研究开发费用总额占同期销售收入总额的比例为3.37%。

公司表示,公司研发活动内部控制制度健全有效,研发活动真实,研发活动过程记录详尽,不存在为满足高新技术企业认定标准而虚增研发费用的情形。

北交所还要求企业结合期间费用的构成情况及与可比公司的差异,进一步分析发行人各费用率与可比公司的主要差异原因及合理性,各项费用率均低于可比公司是否合理,是否存在第三方为发行人代垫成本费用的情形。

回复中,公司从销售费用、管理费用、研发费用、财务费用四方面进行说明。如,销售费用方面,公司列出了与同行业可比公司销售费用率对比情况,并回复道,公司销售费用率略高于同行业可比公司的平均水平,主要系公司采用净额法确认双经销业务收入。假设公司按总额法确认双经销收入则报告期内公司的销售费用率分别为1.34%、1.19%、0.99%和0.72%,低于同行业可比公司的平均水平。

宏海科技表示,公司销售费用以劳务费、职工薪酬和业务招待费为主,报告期内占销售费用的比例分别为 84.28%、89.80%、89.15%和 93.39%。并且列表展示了公司主要销售费用项目占总额法下销售收入的比例与同行业可比公司对比情况。

公司称,报告期内,公司销售费用中的职工薪酬及业务招待费占收入比相对同行业公司平均水平较低,劳务费占比相对较高。并从职工薪酬、劳务费、业务招待费、其他细分项目结构不同导致的差异四个方面进行具体分析。

6、科拜尔披露北交所一轮问询回复:被问存货跌价准备计提比例明显偏低的合理性

北交所在审企业科拜尔(873664)于3月22日披露一轮问询回复,共12问,其中公司被问到存货跌价准备计提比例明显偏低的合理性。

资料显示,科拜尔专业从事改性塑料和色母料的研发、生产与销售,产品可广泛应用于家用电器、日用消费品、汽车零部件等领域。

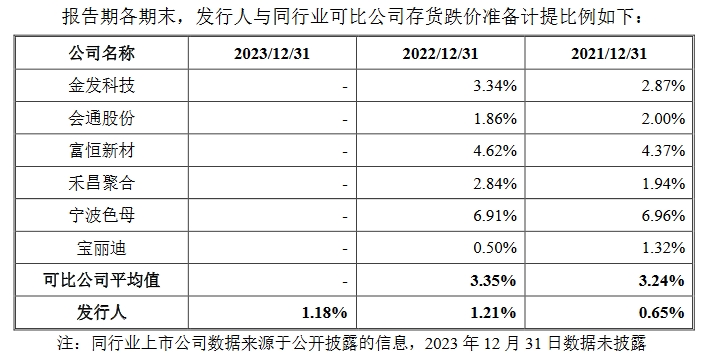

问询函中显示,根据申请文件,公司各期末存货账面价值分别为3152.84万元、3942.90万元、3180.79万元和3,762.64万元,占流动资产的比重分别为18.86%、21.25%、18.27%和17.97%。各期末存货跌价准备计提比例分别为0.45%、0.65%、1.21%和1.57%,明显低于可比公司平均水平(3.5%左右)。

对此,北交所要求企业说明报告期内原材料、库存商品的具体构成、库龄、存货跌价计提情况,说明计提存货跌价准备的具体方式,结合库龄及同行业可比公司情况等,说明发行人存货跌价准备计提比例明显偏低的合理性。

回复中,公司介绍了原材料、库存商品计提存货跌价准备的具体方式。其中,库存商品方面,公司表示,库存商品主要为根据在手订单及安全库存等进行的备货。对于可实现对外销售的库存商品,发行人结合产品订单销售价格、各类产品期末销售价格及报价情况,扣除预计销售费用及税金后,按照可变现净值与成本孰低计算存货跌价准备。

科拜尔称,公司主要库存商品没有明确的保质期,在适当的存储环境下,其保质期可以相对较长。公司主要采取“以销定产”的生产模式,报告期各期末,公司按照成本与可变现净值进行减值测试,不存在减值迹象。公司出于谨慎性,结合历史经验值,对库龄超过3年的库存商品全额计提跌价准备,报告期各期末库存商品计提存货跌价准备分别为13.47万元、15.73万元和7.99万元,占库存商品账面余额比例分别为0.68%、0.99%和0.51%。

对于存货跌价准备计提比例明显偏低的合理性一问上,公司列表展示了与同行业可比公司存货跌价准备计提比例情况,回复称,公司存货跌价准备计提政策与同行业可比上市公司不存在重大差异,均按照存货成本与可变现净值孰低进行计价。

公司表示,报告期各期末,公司存货跌价准备计提比例低于同行业上市公司平均水平有两方面原因。

一是,公司采取“以销定产”的模式,一般先由客户下订单,公司依据订单安排生产计划,采取“订单式采购和备货式采购”相结合模式,按需进行原材料采购,对原材料的储备把控较为严格;同时,公司主要客户对产品品质具有定制化要求,产品大规模滞销致使存货可变现净值低于成本的可能性较低,公司存货周转情况良好,整体存货库龄较短、长库龄金额较小;

二是,部分可比公司指标显著高于其他同行公司可比数据,如,根据宁波色母公开披露资料显示,宁波色母存货跌价准备计提比例较高,主要系其三年以上库龄存货金额较大,呆滞风险较高。

科拜尔表示,综上所述,公司存货跌价准备计提比例低于同行业可比公司平均值具有合理性。

相关阅读

- 华光源海:“华光领航”号在所有相关证书办理完毕后预计2025年12月底正式开航

- 蘅东光12月23日IPO申购:董事长陈建伟、总经理兼董秘贺莉等4名董监高拿走69%战投份额

- 前11个月我国港口货物吞吐量增长4.4% 华光源海业绩层面向好,优化运力结构

- 五新隧装重大资产重组获注册:拟收购标的兴中科技前三季度赚2.08亿元、五新重工赚6345万元

- 实力认证!点击网络荣获福建省互联网综合实力企业第6名及福建省互联网最具成长型企业

- 深化合作 共谋发展——长沙市贸促会领导一行莅临华光源海指导交流

- 这只30cm股票背后:一投资者3次拉抬股价后大量反向卖出 遭限制交易3个月

- 擎科生物挂牌新三板:基因合成细分市场第二,达晨软银等机构扎堆进驻,中信派出医疗健康领域资深保代督导

- 陕西省工信厅公示DCMM贯标项目拟支持企业名单:天润科技入选

- 喜讯|点击网络入选2025年度第一批拟通过厦门市未来产业骨干企业备案名单

推荐阅读

快讯 更多

- 07-09 13:16 | 三重焕新,启航未来——Pivotal中文品牌发布暨乔迁新址、新官网上线

- 04-10 11:21 | 为“首发经济”注入创新动力,CMEF见证宽腾医学影像技术革新

- 02-20 18:53 | 手机也要上HBM芯片?三星计划推出移动版HBM,预计首款产品2028年上市

- 12-30 16:40 | 国产首款DDR5内存问世!价格战开启,复制长江存储击败三星路径!

- 12-30 16:36 | 华为手机回归第一年:全年销量或超4000万台 有望凭借Mate 70在高端市场击败苹果

- 11-26 18:19 | 众兴菌业拟与涟水县人民政府签订《招商引资合同书》 拟投资设立涟水食用菌产业园项目

- 11-26 18:16 | 美芝股份中选vivo全球AI研发中心-精装工程采购项目(标段二)

- 11-26 18:14 | 健之佳拟用不超1亿回购公司股份 维护公司价值及股东权益

- 11-26 09:53 | 格灵深瞳收购深圳市国科亿道科技有限公司部分股权并增资5000万

- 11-26 09:37 | 炜冈科技拟以1.49亿购买衡所华威9.33%股权 华海诚科拟发行可转债收购炜冈科技所持衡所华威股权