行业增长停滞、存货增加 万隆制药拟IPO募资3.4亿将部分产品产能扩3倍

2018年5月,西安万隆制药股份有限公司(简称:万隆制药)向证监会提交了更新后的IPO招股书,拟登陆创业板。

2016年因股东、董事受让股份的资金来源存疑被终止审查的万隆制药,二度闯关胜算如何?

招股书显示,万隆制药未来前景不容乐观:占公司7成收入的奥硝唑系列制剂所属行业增长停滞;应收账款周转率和存货周转率明显下滑;2014年-2016年,奥硝唑系列制剂市场份额前三名中,作为老二的万隆制药是唯一市场份额下滑的企业,老大四川科伦药业(002422)和老三南京圣和药业市场份额均增长约5%。

行业增长几近停滞 公司市场份额持续下滑

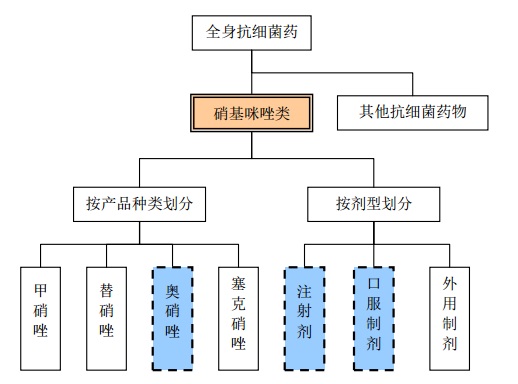

万隆制药从属于医药制造行业,主营业务为治疗厌氧菌感染药物奥硝唑的研发、生产和销售,主导产品为玻瓶奥硝唑氯化钠注射液、非 PVC 软袋奥硝唑氯化钠注射液和奥硝唑胶囊等奥硝唑制剂,行业结构如下:

奥硝唑制剂行业结构(来源:招股书)

公司主要产品为奥硝唑,无论是所属的全身抗细菌药物行业,还是细分的硝基咪唑行业,近年来的市场增长都不理想。

招股书提供的数据显示,全身抗细菌药物在2009年和2010年都实现过超过15%的增长,到了2015年和2016年,市场增长速度下降到7%左右。

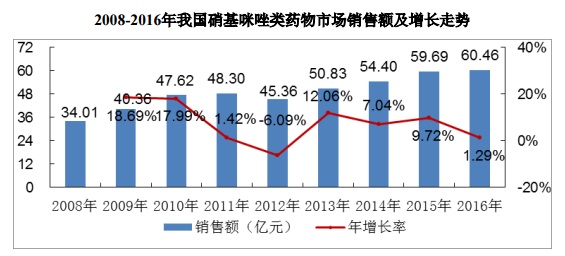

硝基咪唑行业近年来市场状况更为严峻,几乎停止增长。2015年市场总规模为59.69亿元,2016年规模仅为60.46亿元。

我国硝基咪唑类药物市场(来源:招股书)

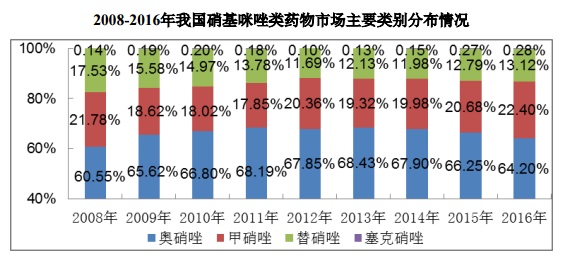

具体到产品,形势更不乐观。万隆制药的主要产品奥硝唑制剂,在硝基咪唑细分行业中份额近年来也出现下滑。挖贝网注意到,近年,硝基咪唑市场中奥硝唑类药物的市场份额占比均维持在70%以下。2011年至2016年,奥硝唑药物市场占比下滑了4个百分点。

硝基咪唑类药物市场主要类别分布(来源:招股书)

对于万隆制药来说,更大的挑战来自友商。

招股书显示,我国奥硝唑制剂行业中,市场集中度较高,前4大厂商拿走了80%以上的市场份额。万隆制药为行业第二,2016年的市场占有率为21.46%,相较于2014年下降了1.6个百分点。与此同时,科伦药业在2016年市场份额达到41%,同比2014年增长近6个百分点。老三圣和药业的市场占有率从2014年8.83%,增长至13.88%。

应收账款、存货双增长

大环境不好,万隆制药本身经营如何呢?招股书显示,万隆制药的营运能力逐渐变弱。

除了营收和利润,万隆制药的应收账款周转率、存货周转率均出现“跳水”现象。

应收账款在流动资产中具有举足轻重的地位。一般来说,应收账款周转率越高越好,表明公司收账速度快,平均收账期短,坏账损失少,资产流动快,偿债能力强。

挖贝网注意到,2015-2017年,万隆制药的应收账款周转率表现异常,2015年为62.91次,2016年猛增到168.04次,到2017年下降到24.78次。对应到2017年的应收账款余额,从上一年末的119万元,增加到2429万元。

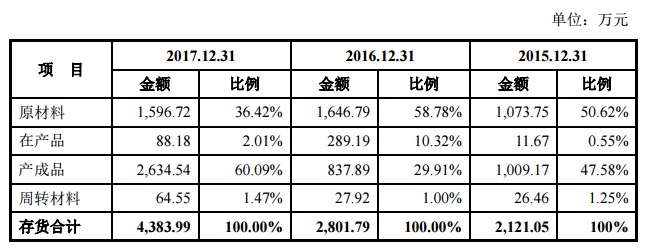

存货方面,2017年末万隆制药存货余额为4384万元,当年净增加1582万。挖贝网发现,公司存货的增加,主要源于存货中产成品的增加。2017年,公司产成品金额由年初的838万元,增长至年末的2635万元,增长了1797万元。

万隆制药存货构成情况(来源:招股书)

存货增加,导致公司报告期内存货周转率下滑了50%。由2015年的4.36次,下滑至2017年的2.18次。

招股书显示,万隆制药IPO计划募资3.4亿元,主要用于生产基地建设项目,进一步扩产非PVC软袋输液等,部分产品扩大的产能将会是现有销量3倍左右。据了解,项目建成后,可新增非PVC软袋输液4900万袋。从最新销量看,2017年,公司仅销售非PVC奥硝唑1340万袋。

行业增长停滞、公司存货增加,拟投项目产能剧增,万隆制药如果登陆创业板,提升销售能力将要摆在第一位。

相关阅读

- 惠康科技IPO:年营收32亿,产品远销80 多个国家和地区,制冰机全国“单项冠军”

- 嘉晨智能北交所IPO:深耕工控电控,系统级供应优势突出,具备高效开发及快速响应能力

- 嘉晨智能IPO:技术实力雄厚,持续丰富产品矩阵,深受行业认可

- 曙光集团拟IPO募15亿元:保代周木红曾保荐2家企业上市,保代王双骐无保荐项目经验

- 丰沃股份拟IPO募6.56亿元:保代孟德望无保荐IPO项目经验,保代孙鹏飞曾保荐左江科技等企业上市

- 易加增材拟科创板IPO募12亿元:保代董超注册制保荐撤否率25%,保代余启东无保荐经验

- 新富科技北交所IPO:多重优势奠定行业领先地位

- 新富科技IPO即将上会:业绩高增背后 新兴业务成增长新引擎

- 深之蓝拟科创板IPO募15亿元:保代高嵩保荐企业上市次年利润下滑,保代湛政杰无保荐IPO经验

- 洛轴股份拟IPO募18亿:保代吴嘉煦保荐首发项目撤否率100%,保代陶强保荐企业上市后业绩“变脸”

推荐阅读

快讯 更多

- 01-28 11:21 | 启佑志愿重磅升级:首创“就业导向型”志愿填报新模式,破解升学与就业脱节难题

- 07-09 13:16 | 三重焕新,启航未来——Pivotal中文品牌发布暨乔迁新址、新官网上线

- 04-10 11:21 | 为“首发经济”注入创新动力,CMEF见证宽腾医学影像技术革新

- 02-20 18:53 | 手机也要上HBM芯片?三星计划推出移动版HBM,预计首款产品2028年上市

- 12-30 16:40 | 国产首款DDR5内存问世!价格战开启,复制长江存储击败三星路径!

- 12-30 16:36 | 华为手机回归第一年:全年销量或超4000万台 有望凭借Mate 70在高端市场击败苹果

- 11-26 18:19 | 众兴菌业拟与涟水县人民政府签订《招商引资合同书》 拟投资设立涟水食用菌产业园项目

- 11-26 18:16 | 美芝股份中选vivo全球AI研发中心-精装工程采购项目(标段二)

- 11-26 18:14 | 健之佳拟用不超1亿回购公司股份 维护公司价值及股东权益

- 11-26 09:53 | 格灵深瞳收购深圳市国科亿道科技有限公司部分股权并增资5000万