开发科技IPO: 潜在肉签迎来上会审核

2024年11月29日,北交所官网披露2024年第25次审议会议公告,成都长城开发科技股份有限公司(“开发科技”)拟于2024年12月6日上会审核。自受理至今整整一年,开发科技北交所IPO终于迎来上会审核。

一、近年业绩大幅增长,23年利润近5亿

开发科技主营业务为智能电、水、气表等智能计量终端以及AMI系统软件的研发、生产及销售。公司以全球智慧能源体系变革及双碳战略下可再生能源的大规模装机为契机,以核心产品智能电表为起点,为客户提供涵盖电水气等多种能源、软硬件一体、适配各类通信技术的完整智慧能源管理系统解决方案。

开发科技2023年度、2024年上半年的归母净利润分别为48,632.12万元、29,885.81万元;此外,根据开发科技公开回复北交所第二轮问询的信息,其预测2024年度净利润将达到5.43亿元。

就盈利规模而言,开发科技已超过数量众多的沪深主板上市公司。

二、客户遍布全球,中国制造出海新标杆

根据《招股说明书》,开发科技是全球较早参与智能电表研发及部署的企业之一。公司前身为深科技计量系统事业部,1998年起便与意大利国家电力公司ENEL合作开展了具备自动抄表功能的全球第一代智能电表项目的研发及大规模部署,二十多年来公司以全球智能计量技术前沿的欧洲市场为起点,响应国家鼓励智能制造装备“走出去”的号召,成功将“中国制造”的约9000万套智能计量终端推向以欧洲发达国家为主的全球40多个国家。

开发科技参与过意大利、英国、荷兰、挪威、瑞典、奥地利以及葡萄牙等多个欧洲大规模智能电表部署项目,向欧洲销售了超过5,000万套智能计量终端,2021年至2023年欧洲整体市占率均超过10%,意大利、荷兰等主要销售地区市占率达到20%以上。

在当前全国经济升级换档及官方鼓励企业出海的新背景下,开发科技在全球各国及地区市场攻城拔寨,无疑是中国制造出海的标杆性企业。

三、发行市盈率较低,颇具肉签潜质

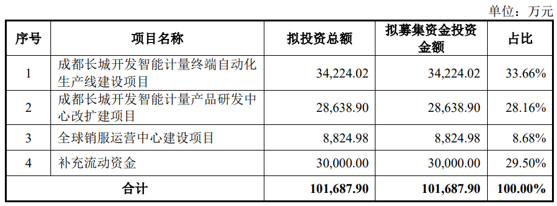

根据《招股说明书》,开发科技本次公开发行前股本为10,040万股,此次北交所IPO拟公开发行不超过3,346.6667股,拟募集资金10.17亿元,用于4个募投项目。

注:上述截图来源于《招股说明书》。

按照2024年度开发科技预计归母净利润及拟发行股数、募资规模计算,其发行市盈率为7.49倍,发行市值为40.68亿元。结合其业绩规模及增长情况,发行市盈率无疑是偏低的。

自9月底中央层面出台各项刺激政策以来,A股二级市场持续火爆,北交所亦不例外。

经《挖贝网》梳理,截至11月底,北交所上市公司的平均市盈率达到116.5倍,相比上半年的不到40倍,增幅巨大;而对于开发科技所属的仪器仪表制造业行业,北交所上市公司平均市盈率为77.9倍。

另外,经公开检索,截至发稿日,北证50指数的市盈率为56.5倍,远高于开发科技7倍左右的发行市盈率;50只成份股市值中位数37.54亿元,开发科技仅以发行市盈率计算的市值(40.68亿元)即已超出该中位数,叠加上市之初股价大幅上涨的预期(11月份北交所新上市的3家企业胜业电气、万源通、聚星科技股票上市首日涨幅分别为405.92%、373.84%及280.32%),开发科技大概率将在上市后被纳入北证50指数,成为稳定北证市场的基石企业之一。

2024年1月至11月,北交所新增上市公司20家,平均发行市盈率为15.67倍,相比之下,开发科技7倍左右的公开发行市盈率明显偏低。

考虑到10月、11月份北交所IPO普遍低于千分之一的打新中签率,开发科技以明显低于整个北交所市场平均市盈率、北证50指数市盈率、2024年北交所新股发行平均市盈率的价格发行,给二级市场留足了获利空间。

综合来看,开发科技规模较大、业绩出色,且预计公开发行市盈率相对较低,有望未来在资本市场受到追捧。

相关阅读

- 皇冠新材IPO获受理:保代张坚柯上一项目去年净利润下滑90% 陈振华无IPO上市项目经验

- 天溯计量12日申购:董事长龚天保拿一半战配份额,招商证券保荐承销费约4560万元,保代为罗政、徐国振

- 悦龙科技IPO: 内外市场协同 构筑双轮驱动

- 荣信汇科IPO获受理:面向国家重大需求以科技创新促进电力高端装备的技术革新

- 格林生物三闯创业板IPO:前次IPO被问创业板定位 子公司5个月内申请10项实用新型专利

- 北交所迎智造新锐,美德乐IPO上会开启发展新征程

- 强一股份科创板IPO 国产半导体探针卡龙头乘“芯”势而起

- 盛合晶微IPO:无实控人但未在招股书找到主要股东出现分歧后的处理机制,董监高等人员薪酬占利润的55%

- 好盈科技IPO:研发人员薪酬是可比公司2.17倍,如果处于同一水平其研发费用率或低于5%

- 雅图高新冲刺北交所:毛利率三连涨夯实盈利根基,募投项目剑指长期增长

推荐阅读

快讯 更多

- 07-09 13:16 | 三重焕新,启航未来——Pivotal中文品牌发布暨乔迁新址、新官网上线

- 04-10 11:21 | 为“首发经济”注入创新动力,CMEF见证宽腾医学影像技术革新

- 02-20 18:53 | 手机也要上HBM芯片?三星计划推出移动版HBM,预计首款产品2028年上市

- 12-30 16:40 | 国产首款DDR5内存问世!价格战开启,复制长江存储击败三星路径!

- 12-30 16:36 | 华为手机回归第一年:全年销量或超4000万台 有望凭借Mate 70在高端市场击败苹果

- 11-26 18:19 | 众兴菌业拟与涟水县人民政府签订《招商引资合同书》 拟投资设立涟水食用菌产业园项目

- 11-26 18:16 | 美芝股份中选vivo全球AI研发中心-精装工程采购项目(标段二)

- 11-26 18:14 | 健之佳拟用不超1亿回购公司股份 维护公司价值及股东权益

- 11-26 09:53 | 格灵深瞳收购深圳市国科亿道科技有限公司部分股权并增资5000万

- 11-26 09:37 | 炜冈科技拟以1.49亿购买衡所华威9.33%股权 华海诚科拟发行可转债收购炜冈科技所持衡所华威股权