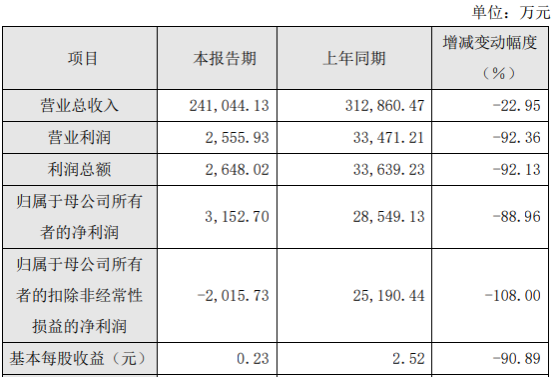

中信博2021年净利3152.7万同比下滑88.96% 毛利率显著下降

挖贝网2月24日,中信博(688408)发布2021年度业绩快报公告,公告显示,2021年1-12月营业总收入为241,044.13万元,比上年同期下滑22.95%;归属于母公司股东的净利润为3,152.70万元,比上年同期下滑88.96%。

公告显示,中信博总资产为505,932.19万元,比本报告期初增长8.49%;基本每股收益为0.23元,上年同期为2.52元。

报告期内,公司实现营业收入241,044.13万元,同比下降22.95%,实现归属于母公司所有者的净利润3,152.70万元,同比下降88.96%,实现归属于母公司所有者的扣除非经常性损益的净利润为-2,015.73万元,同比下降108%。

报告期末,期末总资产505,932.19万元,较上一年末增长8.49%;期末归属于母公司的所有者权益245,740.81万元(扣除分红5,835.77万元后),较上一年末减少1.00%。

报告期内,受多晶硅、组件及国际运费价格上涨的影响,导致全球集中式光伏电站安装量迟延。据国家能源局公布数据,2021年全国集中式光伏电站新增装机2,560万千瓦,较2020年新增装机3,268万千瓦,减少了708万千瓦,降幅22%(数据来源:国家能源局网站)。公司境内光伏支架业务出货量2021年度较2020年度同比有所下降,降幅约11%,低于境内集中式光伏电站装机量的下降幅度。

报告期内,营业总收入较上年同比下降22.95%,营业利润较上年同比下降92.36%,利润总额较上年同比下降92.13%,归属于母公司所有者的净利润较上年同比下降88.96%,归属于母公司所有者的扣除非经常性损益的净利润较上年同比下降108.00%。主要原因如下:

(1)收入方面:受多晶硅、组件及国际运费价格上涨的影响,导致全球集中式光伏电站安装量迟延,导致公司业务收入下降;

(2)毛利方面:包括钢材、芯片、国际运费等大幅上涨,导致公司毛利率显著下降,因而报告期内净利润显著下降。其中,一方面,成本占比较大的原材料钢材价格在2021年较2020年大幅上涨;另一方面,由于集中式地面光伏电站安装量总体下滑,导致市场价格竞争加剧,公司为了进一步巩固市场占有率,未将成本上涨完全转嫁给客户;

(3)期间费用及其他方面:根据公司长期战略部署的规划,加大了战略成本及机会成本投入,主要为发展BIPV、跟踪支架等业务模块,搭建梯队建设,储备管理人员,导致管理费用比上年同期增加;研发费用方面,主要系公司积极推动多点驱动跟踪技术、智能跟踪、BIPV产品技术科技创新,持续投入推进技术及产品方案的创新迭代,为客户提供最佳的项目方案;

(4)非经常性损益方面:主要系报告期收到及摊销以前期间收到的政府补助、本期收到的理财产品收益和交易性金融资产公允价变动(远期外汇锁定业务)的综合影响。

报告期内,基本每股收益较上年同比下降90.89%,主要原因系报告期内净利润较上年同期下降。

挖贝网资料显示,中信博为集太阳能光伏支架的研发、制造、销售、技术服务于一体的高新技术企业,是光伏支架系统解决方案提供商。

相关阅读

- 科创板实现600家成就,金证互通护航百余家企业铸资本服务标杆

- 辰至半导体与Elektrobit达成战略合作协议

- 奥比中光调入中证 500指数,或迎宽基与主题资金双重加持

- “A+H”上市!百奥赛图12月10日登陆科创板:中金公司承销保荐费9850万元 保代为漆遥、张韦弦

- 传音控股底色未变:始终占据非洲50%左右的市场份额,手机出货结构不断优化,业绩或触底反弹

- 半导体设备行业三季报:从“群雄并起”走向“巨头争霸”,超6成行业利润聚集在3家公司,北方华创独占4成

- 龙芯中科或面临融资压力:今年前三季度亏损3.94亿,货币资金和交易性金融资产还剩5.17亿

- 奥比中光前三季盈利破亿,“摘U”驶入快车道

- 人形机器人资本与订单共振,3D视觉龙头奥比中光迎业绩估值双重机遇

- 西安奕材IPO:聘请中国政法大学现任院长商文江担任独董 研发人员平均薪酬或达61万接近沪硅产业3倍

推荐阅读

快讯 更多

- 01-28 11:21 | 启佑志愿重磅升级:首创“就业导向型”志愿填报新模式,破解升学与就业脱节难题

- 07-09 13:16 | 三重焕新,启航未来——Pivotal中文品牌发布暨乔迁新址、新官网上线

- 04-10 11:21 | 为“首发经济”注入创新动力,CMEF见证宽腾医学影像技术革新

- 02-20 18:53 | 手机也要上HBM芯片?三星计划推出移动版HBM,预计首款产品2028年上市

- 12-30 16:40 | 国产首款DDR5内存问世!价格战开启,复制长江存储击败三星路径!

- 12-30 16:36 | 华为手机回归第一年:全年销量或超4000万台 有望凭借Mate 70在高端市场击败苹果

- 11-26 18:19 | 众兴菌业拟与涟水县人民政府签订《招商引资合同书》 拟投资设立涟水食用菌产业园项目

- 11-26 18:16 | 美芝股份中选vivo全球AI研发中心-精装工程采购项目(标段二)

- 11-26 18:14 | 健之佳拟用不超1亿回购公司股份 维护公司价值及股东权益

- 11-26 09:53 | 格灵深瞳收购深圳市国科亿道科技有限公司部分股权并增资5000万